Det danske aktiemarked er steget med over 14 pct., men de seneste makroøkonomiske nøgletal viser en svag udvikling, hvilket sætter spørgsmålstegn ved, om aktierne kan fortsætte op, når der mangler vækst og man skal derfor holde øje med tendensen i de store indeks.

Torm-aktien fortsætter den stigende tendens efter SEB hævede aktien til køb med kursmål 82 mod dagens kurs i 51,1. Stigningen i kursen har trukket de tre indikationsmodeller i en optrend. RSI har ramt 60 og MACD er over 0. De glidende gennemsnit har etableret et ”Golden Cross” på ugebasis. Stigningen har ligeledes etableret købssignal i både Bollinger og Parabolic på ugebasis. Momentum på månedsniveauet fortsætter den stigende tendens, hvilket bekræfter den positive udvikling i aktiekursen. Nærmeste modstandsniveau er ved 52 og herefter i niveauet omkring 60-62. Nærmeste støtteniveau er ved 40 og herefter i niveauet 38. Den spekulative investor samler op i aktien ved tilbagefald.

DLH leverer et regnskab, der viste fremgang på 3.3 mio. kr. i årets resultat før skat og samtidig har selskabet sat en review proces i gang. Selskabet har et stort skatteunderskud på 160 mio. kr. og derfor har DLH arrangeret M&A rådgiver Oaklins Danmark til at undersøge, om en børsnotering er det rette. Det har fået aktien til at stige, således at de glidende gennemsnit har etableret et ”Golden Cross” og der er et nyt købssignal i Parabolic-modellen. Stigningen i aktiekursen trækker op i Momentum, MACD og RSI på ugebasis. Momentum er ligeledes i en stigende tendens på månedsniveauet. Nærmeste modstandsniveau er ved 1,8, mens nærmeste støtteniveau er ved 1,40. Den spekulative investor samler op på niveauet.

NKT fik ny direktør for selskabet i denne uge, som har kendskab til branchen, hvilket på sigt kan styrke NKTs forretning. Teknisk fandt aktien en bund i niveauet 80 tilbage i november. Siden har aktien været i en stigende tendens. Stigningen har fået de tre indikationsmodeller til at stige. RSI har ramt 70 og MACD er over 0. De glidende gennemsnit har etableret et ”Golden Cross” i

SP Group og bevæger sig vandret i niveauet omkring 200, og det har stået på siden midten af december. Det korte glidende gennemsnit ligger side om side med kursgrafen, mens det lange glidende gennemsnit ligger i niveauet 205 og vil blive brudt nedefra ved en mindre stigning. På dagsniveauet er der netop etableret et købssignal og de glidende gennemsnit er tæt på et ”Golden Cross”. Der er en begyndende positiv tendens i de tre indikationsmodeller på ugebasis. Momentum på månedsniveauet har etableret en bundformation. Anbefaler at man tager aktien med på kandidatbænken.

I denne uge kommer der følgende regnskaber: tirsdag fra Firstfarms, onsdag fra Arkil Holding, Athena Investments, Prima Office, SP Group. Torsdag: EgnsInvest Ejendomme Tyskland, NTR Holding, Newcap Holding, Santa Fe Group og Scandinavien Brake Systems og fredag fra German High Street Properties samt TK Development.

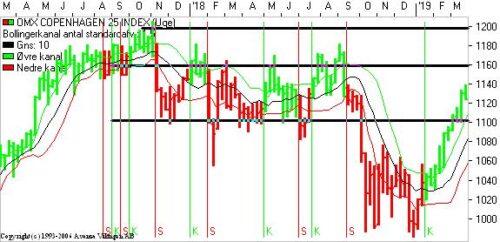

C25-indekset holder fast i den stigende tendens og indekset har været tæt på at ramme modstandsniveauet 1140. Det lange glidende gennemsnit ligger i niveauet 1115 som en støttelinie. Der er fortsat en opadgående tendens i MACD og Momentum, mens RSI bevæger sig vandret i niveauet 88. Nærmeste modstandsniveau er ved 1170, mens nærmeste støtteniveau er ved 1090. Momentum på månedsniveauet har etableret en topformation, hvilket indikerer, at der er mindre konsolidering eller pause i den stigende tendens på vej. Anbefaler at man afventer udviklingen.

DK portefølje

På mandag kommer der en rettelse til stop-loss kursen på Alm. Brand.

Nordisk portefølje

Er der en aftale på plads?

Positive nøgletal fra USA torsdag. De nytilmeldt ledige overraskede positivt med kun 221.000 tilmeldte mod forventede 225.000.

Philadelphia Fed steg mere end ventet. Indekset steg til 13,7 mod -4,1 for en måned siden. De positive nøgletal skabte en positiv tendens i markedet.

Den kommende uge er der regnskab fra Carnival, PayChex, Lennar Corp., CarMax, PVH Corp., Five Below samt BlackBerry og RH.

Dow Jones Industial Average tester modstandsniveauet 26.000 og efter 2 positive uger ser indekset igen stærkt ud. Den positive tendens har trukket op i de tre indikationsmodeller på ugebasis, hvilket bekræfter den stærke tendens i indekset. Nærmeste modstandsniveau er ved 26.400 og herefter i niveauet 27.000, mens nærmeste støtteniveau er ved 25.000 og igen ved niveauet 24.000.

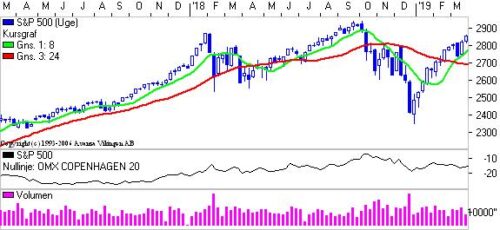

S&P 500 er brudt igennem 2850 og nærmeste modstandsniveau er ved 2900, mens nærmeste støtteniveau er ved 2750. De glidende gennemsnit har etableret et ”Golden Cross for 3 uger siden. Det korte glidende gennemsnit er i niveauet 2775, mens det lange glidende gennemsnit er i niveauet 2700. Bollingerkanalen er i køb og har sin nedre støttelinie ved niveauet 2700.

Der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI er over 65.Momentum har fundet en bund på månedsbasis, hvilket giver en overordnet positiv tendens.

Nasdaq Composite er brudt over 7800. På dagsniveauet er det korte glidende gennemsnit i niveauet 7700, mens det lange glidende gennemsnit er i niveauet 7600.

På ugebasis har de glidende gennemsnit etableret et ”Golden Cross” for 3 uger siden. Det lange glidende gennemsnit ligger i niveauet 7200 som en støttelinie.Bollingerkanalen har været i køb siden midten af januar på ugebasis. Bollingerkanalens nedre støttelinie ligger i niveauet 7300.

Der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI har ramt 70 og MACD er over 0.

Momentum fortsætter den stigende tendens efter modellen har fundet en bund ved årsskiftet.

Strategi: Køb igen.

Nikke holder over 21.500

Det japanske markedet holder sig fortsat over 21.500. På dagsniveauet er Bollingerkanalen gået i køb, mens de glidende gennemsnit har etableret et ”Golden Cross” for to dage siden.

På ugebasis er der fortsat et positivt signal i Bollingerkanalen og Parabolic på ugebasis. Der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI har ramt 70 og MACD er over 0. De glidende gennemsnit er tæt på at etablere et ”Golden Cross”. Den positive tendens kan ligeledes ses i Momentum på månedsniveauet. Nærmeste modstandsniveau er ved 22.500, mens nærmeste støtteniveau er ved 20.500.

Strategi: Anbefaler at man afventer udviklingen.

OMX Stockholm 30 starter ugen stærkt, men har mistet en smule Momentum de sidste to dage. På dagsniveauet er der fortsat købssignal, idet Bollingerkanalen etablerede nyt signal i midten af marts.

På ugebasis er der en stigende tendens i de to signalmodeller på ugebasis. Nærmeste modstandsniveau er ved 1650 og herefter i niveauet 1700. Det korte glidende gennemsnit ligger i niveauet 1570 og herefter i niveauet 1515.

Der er divergens mellem de 3 indikationsmodeller på ugebasis, idet RSI og Momentum er faldende, mens MACD holder fast i den stigende tendens. Momentum på månedsniveauet har ligeledes etableret en topformation, hvilket indikerer, at der muligvis er en pause på vej i den stigende tendens.

Strategi: Ændre til hold på svenske aktier.

ÅF Poyry er en svensk ingeniør- og konsulentvirksomhed. Aktien etablerede en topformation tilbage i august i niveauet 220 og fandt støtte i niveauet 160 i december/februar måned. I dag handles aktien i niveauet 175 og der er etableret et købssignal på dagsniveauet for 6 dage siden.

På ugebasis blev der etableret et købssignal i Bollingerkananlen i midten af februar, mens Parabolic stadig er i salg og modellen skifter først signal ved brud af niveauet 175. De glidende gennemsnit er blevet brudt nedefra. Der er ligeledes en positiv tendens i de tre indikationsmodeller og RSI har ramt 60 og MACD er over 0.

Momentum på månedsniveauet forsøger at etablere en bundformation. Tager aktien med på kandidatbænken.

Frankfurt Dax 30 faldt tilbage fredag og det har givet et salgssignal i Bollingerkanalen på dagsbasis. De glidende gennemsnit er blevet brudt oppefra, hvilket øger muligheden for en korrektion ned i niveauet 11.300. Der er fortsat købssignal i både Bollingerkanalen og Parabolic på ugebasis.

De glidende gennemsnit etablerede et ”Golden Cross” for 4 uger siden og det korte glidende gennemsnit ligger i niveauet 11.400 og herefter i niveauet 11.200. Nærmeste modstandsniveau er ved 12.200 og herefter i niveauet 13.000, mens nærmeste støtteniveau er ved 11.000. Der er fortsat et ”gap” oppe i niveauet 12072-12103.

Strategi: Brug tilbagefaldet til at samle i indekset

Teknisk kommentar til 3 aktier

De 3 aktier er Vestas, William Demant og SAS.

Vestas holder fast i den stigende tendens efter det positive hop op i november, hvor kursen gik fra 420-425 op til 475-490 og siden har aktien været i en stigende tendens og kursen har nu ramt niveauet 560-570.

Mens der har været en stigende tendens i kursudviklingen har de tre indikationsmodeller etableret en topformation og er faldet lidt tilbage, mens de sidste 3-4 ugers udvikling har fået MACD, RSI og Momentum til at etablere bundformationer og stige. Nærmeste modstandsniveau er ved 580 og herefter i niveauet 620, mens nærmeste støtteniveau er ved 520 og ved niveauet 500. Afvent udviklingen,

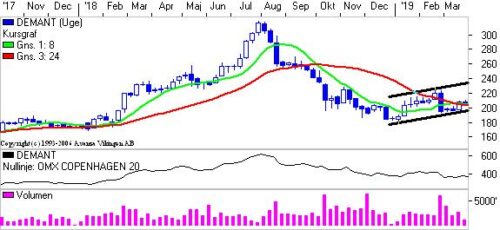

William Demant skifter torsdag navn til Demant. Aktien er steget med 11 pct. i år mod markedet på 12,8 pct. På dagsniveauet er der købssignal i Bollingerkanalen og de glidende gennemsnit etablerede et ”Golden Cross” for 6 dage siden.

På ugebasis er der divergens mellem signalmodellerne, idet Bollingerkanalen er i køb, mens Parabolic er i salg på ugebasis. De glidende gennemsnit har etableret et ”Golden Cross” på ugebasis. De tre indikationsmodeller har etableret topformation og de alle tre er faldende. RSI har ramt 50, mens MACD fortsat er over 0.

Nærmeste støtteniveau er ved 195, mens nærmeste modstandsniveau ved 225. Der er ”gap” i niveauet 209,8-219,6. Fastholder anbefalingen på køb.

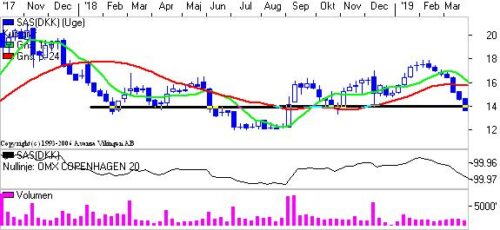

SAS har siden begyndelsen af februar været i en faldende tendens og signalmodellen Bollingerkanalen er gået i salg på dagsniveauet og de glidende gennemsnit etablerede et ”Death Cross” på dagsniveauet. Faldet har ændret signalet i signalmodellerne på ugebasis og de glidende gennemsnit er blevet brudt oppefra og der bliver etableret et ”Death Cross” i løbet af 1-2 uger. Faldet har ligeledes trukket signalmodellerne i salg på ugebasis, og kursen skal op i niveauet 17,5, før at signalet skifter til køb.

Den faldende tendens i aktiekursen har trukket ned i de tre indikationsmodeller på ugebasis. RSI er under 30 og MACD er under 0. Momentum på månedsniveauet har etableret en topformation og er faldet tilbage til det glidende gennemsnit i modellen. Nærmeste støtteniveau er ved 14 og herefter i niveauet omkring 11. Anbefaler at man afventer udviklingen.

Kan olieprisen stige mere?

Guldet konsoliderer sig i niveauet 1300-1320. Der er en faldende tendens i de tre indikationsmodeller, hvilket indikerer, at guldet er presset på den korte bane. Momentum på månedsniveauet fortsætter den stigende tendens, så hold øje med modstandsniveauet 1340.

EUR/USD: Har taget et hop op i ugen, der er gået og handles nu i niveauet 1,14-1,145. Bollingerkanalen er gået i køb på ugebasis, mens Parabolic fortsat er i salg. Nærmeste modstandsniveau er ved 1,15.

SEK/DKK: Fortsætter den stigende tendens og kursen har ramt niveauet 71,6. Der er etablerer en dobbeltbund på dagsniveauet og nærmeste modstandsniveau er ved 72,5. Der er etableret bundformation i de tre indikationsmodeller på ugebasis. MACD er over 0 og RSI er tæt på at ramme 40.

Metalvaremarkedet: har tabt en smule Momentum i blandt andet bly og nikkel, mens der stadig er en positiv tendens i zink, aluminium samt kobber.

Landbrugsmarkedet: Afgrøderne viser fortsat en uensartet tendens, da de fleste kornsorter er i en faldende tendens, mens der er fundet lidt bund i kaffe, bomuld og ris og der er en uensartet tendens i mælkepriserne.

Brent Spot holder fast i den stigende tendens og tester modstandsniveauet ved 68. Der er genetableret et nyt købssignal i Bollingerkanalen på dagsniveauet. Der er divergens mellem indikationsmodellerne på ugebasis, idet Momentum stiger, mens RSI falder. Nærmeste modstandsniveau er ved 72 og herefter i niveauet 76.