Aktiemarkederne har i den seneste tid haft svært ved at komme videre. I øjeblikket er der fokus på regnskaberne og rammer man ikke forventningerne eller er der en smule usikkerhed om fremtiden, så bliver aktien sendt ned. Det oplevede man i blandt andet FLSmidth, Genmab og et par af de nævnte aktier i teksten herunder.

Matas’ nye direktør har sat sig i sædet, og han har en klar plan om at ændre selskabet. Kunderne svigter butikkerne, men er mere aktive på nettet. Onsdagens regnskab fik aktien til at stige med 5,6 pct. Det betyder, at signalet på dagsniveauet skiftede fra salg til køb og de glidende gennemsnit er blevet brudt nedefra. Der er en begyndende positiv tendens i indikationsmodellerne på ugebasis.

Der er ”gap” i niveauet 85-95, som over tid kan blive lukket, hvis planen lykkes. Den spekulative investor bør samle op i aktien (jeg ejer selv aktier i selskabet).

Coloplast har rettet sig efter regnskabet i sidste uge og aktien er handlet op i niveauet 520 mod 560 ved månedsskiftede. Faldet har fået signalmodellerne til at etablere et salgssignal på ugebasis. Momentum på månedsniveauet er fortsat faldende, hvilket indikerer, at man skal være afventende med Coloplast.

Vestas leverer et regnskab, der var påvirket af prispres og øget konkurrence, hvilket fik aktiekursen til at falde med over 16 pct. De tekniske modeller har siden august været i salg. Bollingerkanalen etablerede et salgssignal i slutningen af august og de glidende gennemsnit etablerede et ”Death Cross” i midten af september. Aktien er brudt igennem støtteniveau ved 450 og næste mål er ved niveauet 415. Afvent udviklingen.

I denne uge er der regnskab fra Schouw om mandagen. Tirsdag er det Brdr. Hartmann, DFDS, IC Group, SimCorp, Topdanmark og Veloxis Pharma. Onsdag er det Alm. Brand, H+H, NKT, Nilfisk Holding, Rockwool og Torm. Torsdag er det Københavns Lufthavne og SP Group.

H+H holder fast i den stigende tendens, der har været siden årsskiftet, hvor aktien blev handlet i 70 mod dagens kurs i 120-130. RSI har været en tur oppe i niveauet 92-93 og er nu faldet tilbage til niveauet omkring 82-83. Momentum er i en faldende tendens på både uge- og månedsniveauet, hvilket indikerer, at man skal afvente udviklingen.

Rockwool-aktien er steget over 30 pct. siden årsskiftet, men kursudviklingen har bevæget sig vandret siden midten af september, og det er rundt om 1700 som et midtpunkt. Nærmeste støtteniveau er omkring 1500. De tre indikationsmodeller falder på ugebasis, hvilket indikerer, at man skal afvente udviklingen.

C20-indekset fik torsdag et kraftigt skud for boven med fald i Vestast og FLSmidth. På dagsniveauet har er der etableret salgssignaler i både Bollingerkanalen og de glidende gennemsnit har etableret et ”Death Cross”. På ugebasis er der fortsat en positiv tendens i kursudviklingen, mens indikationsmodellerne har taget en tur ned. Det lange glidende gennemsnit ligger i niveauet 1010 som en støttelinie. Signalmodellerne er fortsat i køb på ugebasis, men et brud under 1000 vil ændre signalet til salg.

Momentum på månedsniveauet har tabt pusten og har etableret en faldende tendens. Anbefaler at man afventer udviklingen i markedet.

DK Portefølje

Afventer regnskabet fra Schouw i næste uge.

Nordisk portefølje

Ericsson og KABE Husvagnar er sat på salgslisten. Oriflame er købt til porteføljen.

De amerikanske markeder har brug for en pause

Orkanerne der var i sensommer har påvirket flere nøgletal negativt. Hovedsageligt har antallet af nytilmeldte ledig været svag også i den uge blev det højere end forventede. De amerikanske indeks er steget mellem 19 og 26 pct. i år der skal tages noget af toppen.

Interessante regnskaber i den kommende uge: Berkshire Hathaway, Wal-Mart, The Home Depot, Cisco Systems, Applied Materials samt Southern Copper og Tyson Foods.

Dow Jones Industrial Average har været en tur oppe over de 23.500 og holder fast i den stigende tendens. Det lange glidende gennemsnit ligge i niveauet 23.200 mens det korte glidende gennemsnit er i niveauet 23.500. Signalmodellerne har nu været i køb siden begyndelsen af maj og købssignalet har dermed varet i 6½ måned og man skal tilbage til 2013 for at finde et købssignal der har varet længere. Indikationsmodellerne har toppet på ugebasis hvilket indikerer at det er tid til en pause.

S&P 500 holder ligeledes fast i den stigende tendens og er kommet op over de 2500 og er tæt at bryde igennem til de 2600. Den overordnet tendens i de tre indikationsmodeller peger fortsat opad. Det lange glidende gennemsnit er i niveauet 2490 og det korte glidende gennemsnit er i niveauet 2550. Nærmeste modstandsniveau er ved 2650 og herefter i niveauet 2700, mens nærmeste støtteniveau er ved 2550 og herefter i niveauet omkring 2500-2510.

Nasdaq Composite holder ligeledes fast i den stigende tendens på ugebasis og har passeret niveauet 6750. Der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI har ramt niveauet 76-77, så der er fortsat plads til yderligere stigninger over tid. Nærmeste støtteniveau er ved 6550 og herefter i niveauet 6450, mens nærmeste modstandsniveau er ved 6800 og herefter i niveauet 6895.

Strategi: Hold på amerikanske aktier.

Går det for stærkt i Japan?

Det japanske marked har været i en stærk opadgående tendens siden midten af september og dengang lå indekset i 19.500-20.000. Idag er kursen i 22.500. RSI har ramt 80 på ugebasis, så der er fortsat luft til yderligere stigninger.

Bollingerkanalen har været i køb siden slutningen af september og næste modstandsniveau er ved 23.000, mens nærmeste støtteniveau er ved 22.000.

Strategi: Hold på japanske aktier.

OMX Stockholm 30 blev afvist i niveauet 1680 og handles nu ved støtteniveauet 1640, som blev testet tilbage i slutningen af oktober. Faldet i indekset har trukket ned i Momentum og MACD kurven på ugebasis. Det lange glidende gennemsnit ligger i niveauet 1610 som en støttelinie, mens det korte glidende gennemsnit ligger i niveauet 1640 og lukker indekset under det niveau, så er den støttelinie brudt. Stockholm har endnu ikke passeret sin all time high fra foråret 2015, hvor indekset var i 1700. Nærmeste modstandsniveau er ved 1780, mens nærmeste støtteniveau er ved 1620. Signalmodellen Bollinger er fortsat i køb og går først i salg ved brud af niveauet 1575.

Strategi: Hold på de svenske aktier.

Oriflame tages med i porteføljen. Aktien har etableret et købssignal i Bollingerkanalen og Parabolic på ugebasis. De glidende gennemsnit er blevet brudt af den stigende tendens i aktiekursen, og der bliver etableret et ”Golden Cross” på ugebasis i løbet af to-tre uger. Der er en positiv tendens i de tre indikationsmodeller på ugebasis, som bekræfter den positive tendens. Momentum på månedsniveauet har etableret en bundformation, men den faldende tendens er ikke helt brudt.

Frankfurt Dax 30 er blevet afvist i modstandsniveauet 13.450-13.500 og med de seneste par dages fald så er ”gappet” i niveauet 13.144,65-13.186,55. Der er endvidere et par gaps længere nede i grafen, som vi håber forbliver åbne i denne omgang. Det lange glidende gennemsnit ligger i niveauet 12.600 og det korte glidende gennemsnit er i niveauet 13.000.

RSI har været oppe i 98, men faldet i indekset har trukket det tilbage til 82 og Momentum har også etableret en topformation. Den overordnede tendens er fortsat positiv i indekset og det er vigtigt at støtten holder i niveauet 13.000, da næste støtteniveau er ved 12.600. Momentum på månedsniveauet har også tabt pusten.

Strategi: Afvent udviklingen.

SP Group: Kan det fortsætte?

Næste torsdag er SP Group regnskabsaktuel. I forbindelse med halvårsregnskabet i august fastholdt SP Group deres forventninger til omsætningen og resultat før skat. Omsætningen forventer at blive i niveauet 1,8-1,9 mia. kr., mens resultat før skat forventes at blive i niveauet 170-190 mio. kr.

I kvartalsregnskabet steg EBIT fra 36,4 mio. kr. til 55,3 mio. kr., og det trækker overskudsgraden op fra 9,6 til 11.

SP Group forretningen består af 5 forretningsområder: Healthcare, Cleantech, Fødevarerelaterede, Automotuve samt Olie & Gas. Der er fortsat en faldende tendens i Olie & Gas-området, men i det seneste kvartal blev fødevareområdet også ramt af et fald i omsætningen på 7,8 pct. De øvrige forretningsområder viser en positiv vækst på mellem 9,7 pct. og 94,4 pct. Størst er fremgangen i Automative på 94,4 pct. efterfulgt af Cleantech med 87,6 pct.

SP Group fortsætter med at købe virksomheder op og integrere dem i koncernen, hvilket er med til at få vækst i omsætningen og bundlinien.

I første halvår har man blandt andet købt Tinby Skumplast A/S og MM Composite A/S og det må forventes, at SP Group fortsætter sine opkøb af mindre og mellemstore virksomheder indenfor deres område.

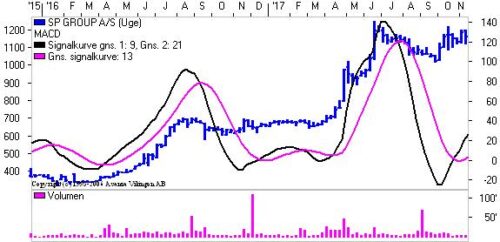

Teknisk holder SP Group fast i den stigende tendens på ugebasis. Aktien har siden juni bevæget sig vandret i niveauet 1050-1200. Den vandrette bevægelse i kursudviklingen har sendt de 3 indikationsmodeller ned .RSI var under 20 i august og siden rettede modellen sig og ramte 68 i november. MACD var under 0 i september og oktober, men er nu kommet op over 0, hvilket giver en bullish indikation i aktien.

Signalmodellerne er igen går i køb på ugebasis og den nedre støttelinie er ved 1050. Det lange glidende gennemsnit ligger som en støttelinie i niveauet 1150. Afvent udviklingen.

Teknisk kommentar til 3 aktier

De 3 aktier er: Pandora, Scandinavian Tobacco Group og Lundbeck.

Pandora er endnu ikke kommet ud af den faldende tendens og signalmodellen har skiftet signal på dagsniveauet til salg. Den faldende tendens i kursen betyder, at de glidende gennemsnit på dagsniveauet er blevet brudt oppefra.

På ugebasis holder signalmodellerne ligeledes fast i salgssignalerne. Det lange glidende gennemsnit ligger i niveauet 640 og det korte glidende gennemsnit i niveauet 600. Den negative tendens i kursudviklingen trækker ligeledes ned i indikationsmodellerne på ugebasis. Momentum på månedsniveauet er vendt rundt og stiger. Anbefaler køb på aktien på det nuværende niveau.

Scandinavian Tobacco Group holder fast i den stigende og bund ved 106-108, som skal holde og nærmeste modstandsniveau er ved 112-114 og herefter i niveauet 125-128. Der er i øjeblikket divergens mellem de tre indikationsmodeller på ugebasis, idet MACD falder, mens både RSI og Momentum har fundet en bund og stiger.

Momentum på månedsniveauet har etableret en bundformation og det ser interessant ud. Anbefaler køb ved brud af niveauet 110.

Lundbeck har etableret en faldende tendens, efter aktien er blevet afvist i niveauet 410 og nu handles aktien i niveauet 340-350, som var en bund i midten af september, og kan niveauet holde, ser det fortsat positivt ud, men brydes den, bekræftes den faldende tendens i aktien. RSI har ramt 35 på ugebasis og MACD er i -5.

Derudover er signalmodellerne i salg på ugebasis efter denne uges fald. Momentum etablerede en topformation i juli og har været i en faldende tendens siden, hvilket indikerer, at man skal afvente udviklingen.

Hvor skal olieprisen hen?

Guldet holder fast i niveauet omkring 1260-1280. På dagsniveauet har de glidende gennemsnit netop etableret et ”Golden Cross” og Bollingerkanalen har etableret et nyt købssignal. Der er divergens mellem signalmodellerne Bollinger og Parabolic på ugebasis. Den samme divergens ses i indikationsmodellerne på ugebasis, idet Momentum har etableret en bund og der fortsat er en faldende tendens i MACD og RSI på ugebasis.

EUR/USD fortsætter den faldende tendens og har ramt niveauet 1,16. Faldet har ændret signalet i Bollingerkanalen fra køb til salg. Det lange glidende gennemsnit er blevet brudt og nærmeste støtteniveau er ved 1,14.

SEK/DKK fandt støtte i niveauet 76 og er nu handlet op i niveauet 76,5. Signalmodellerne er i salg på ugebasis og de glidende gennemsnit har etableret et ”Death Cross” på ugebasis. Momentum på månedsniveauet bevæger sig vandret, hvilket indikerer, at der kan komme en større rebound i den svenske krone i løbet 3-6 måneder.

Metalvaremarkedet har tabt pusten i ugen, der er gået, idet aluminium, kobber og zink bevæget sig vandret, mens der fortsat er en faldende tendens i tin og bly, mens nikkel fortsætter med stigningen.

Landbrugsmarkedet oplevede en vis beringe?? af prisen i flere afgrøder, som man så det i sidste uge. Blandt andet i sukker og kakao, men også havre og hvede er begyndt at bevæge sig vandret. Sojaolien fortsætter ligeledes i den stigende tendens.

Brent Spot har ramt niveauet 64 og holder fast i den stigende tendens, som har stået på siden juli. De glidende gennemsnit har etableret et ”Golden Cross” i begyndelsen af september. RSI har ramt 90, så der er lagt op til en konsolidering i niveauet omkring 65, som tilbage i april/maj 2015 var en topformation. Momentum på månedsniveauet er fortsat stigende, hvilket indikerer, at olieprisen kan ramme 70 i løbet af 2-4 måneder.