Den kommende måned har statistisk været god mod investorerne, og det bliver interessant at se, om det gentager sig eller markedet vil falde tilbage og starte en nedtrend.

Per Aarsleff leverede et regnskab, der viste den fremgang, som selskabet tidligere på året har annonceret. Forventningerne til det kommende år er noget lavere, hvilket fik markedet til at reagere negativt. Det er til trods for et øget udbytte og et aktiesplit i forbindelse med generalforsamlingen i januar. Teknisk betyder faldet, at der er en opsamlingsmulighed i aktien. Aktien har konsolideret sig i niveauet 2200-2400 siden juli. Momentum på månedsniveauet har været i en faldende tendens siden slutningen af juni, men tendensen er aftagende. Faldet har givet et salgssignal i Parabolic- modellen, mens der fortsat er køb i Bollingerkanalen.

DFDS’ hovedaktionær Lauritzen Fonden kunne godt bruge en ekstra skilling til at styrke shipping selskabet J. Lauritzen, der har haft store tab de seneste år. Det kunne medføre et fra salg af hel eller dele af aktiebeholdningen i DFDS, som i øjeblikket er inde i en positiv tendens med hensyn til drift og indtjening i selskabet. DFDS er steget 124 pct. i år og har været et af de Midcap-selskaber, som er steget mest. Den fortsat stigende tendens har sendt RSI op i det overkøbte niveau, hvor modellen har været det meste af året. Der er ”gap” i niveauet 248-256. Et større frasalg af aktien kan presse aktien tilbage og lukke ”gappet”. Falder DFDS-aktien tilbage, giver det en opsamlingsmulighed.

Lundbeck holder fast i den stigende tendens, selv om Momentum har tabt en smule hastighed på ugebasis. Interessen for Lundbeck blev kraftigt forøget, da selskabet fik ny direktør i Kåre Schultz.

Niveauet aktien handles i har tidligere været et støtte/modstandsniveau. Nærmeste modstandsniveau er 225 og herefter 245.

Det er fortsat de mellemstore aktier, som har mest Momentum. De 4 aktier med hurtigste Momentum er for tiden SAS, B&O, Santa Fe Group samt H+H.

Santa Fe, det gamle ØK har oplevet et par positive hop i aktiekursen i december. Kursen tester nu modstandsniveauet 58, der også blev testet i oktober. Der er en positiv tendens i MACD og Momentum på ugebasis. RSI har ramt niveauet 65 på ugebasis. Der etableret et ”Golden Cross” på ugebasis og signalmodellerne Bollinger og Parabolic. Bryder kursen igennem niveauet 58, så er næste modstandsniveau ved topformation fra marts/april i niveauet 76-78. Momentum på månedsniveauet er ligeledes i en stigende tendens.

De første regnskaber dukker op i 2 uge af 2016. B&O, som var aktuel den 13/1 har allerede sendt deres regnskab til børsen. Onsdag er det Chr. Hansen, Intermail og Roblon.

Chr. Hansen holder fast i den stigende trendkanal, der blev etableret i efteråret 2014. Det var kun kortvarigt, at den positive tendens blev brudt i august. Nærmeste støtteniveau er ved 380 og nærmeste modstandsniveau er ved 440. Momentum er faldet tilbage de sidste 4 uger. Bollingerkanalen er fortsat i køb og modellen har sin nedre støttelinie ved 415.

C20 holder fast i støtteniveauet omkring 980-1000, som nu er 3. gang, at det niveau bliver testet. Signalmodellerne Bollinger og Parabolic er begge i køb på ugebasis. Begge modeller har deres nedre støttelinie i niveauet 930-950. Der er en positiv tendens i Momentum på ugebasis, mens RSI er faldende og MACD bevæger sig vandret. De glidende gennemsnit etablerede et ”Golden Cross” for to uger siden, hvilket giver en positiv indikation for yderligere stigninger i de kommende uger.

Omvendt trækker Momentum på månedsniveauet fortsat ned, hvilket indikerer, at man skal ikke fylde porteføljen helt op.

DK Portefølje

Trends ønsker sine læsere god jul og godt nytår. Trends er tilbage fredag den 8/1.

DSV holder sig fortsat over stop-loss og NKT Holding arbejder på at komme over. Novo Nordisk står fortsat stille, mens Zealand Pharma er kommet under stop-loss, så aktien er sat på salgslisten.

Nordisk Portefølje

Bactiguard er faldet tilbage de sidste to uger efter et par positive uger. Trenden peger fortsat opad, men er udfordret. GN Store Nord er brudt igennem stop-loss og er sat på salgslisten. Opus Group kæmper med støtteniveauet ved 6 kr.

Nye muligheder i USA

Onsdagens boligsalg skuffede markedet, hvilket gav en kedelig start på dagen, men markedet rettede sig i løbet af dagen. Væksten i BNP-tallene for 3. kvartal blev nedjusteret en smule. Tirsdag aften oplevede olieprisen er rebound, hvilket trak op i olie-aktierne.

Den kommende uge byder ikke på nogle interessante regnskaber, så der må forventes et tyndt marked med meget lille omsætning.

Dow Jones Industrial Av. fandt støtte i niveauet 17.200 og tester dermed det lange glidende gennemsnit på ugebasis. Bollingerkanalen har etableret et salgssignal på ugebasis og nu skal kursen igennem 17.900 for der bliver etableret et nyt købsignal. Stigningen i denne uge trækker op i Momentum og dermed er modellen tilbage i den stigende trendkanal, der blev i slutningen af august.

S&P 500 har fundet støtte ved niveauet 2000 og de glidende gennemsnit er blevet brudt på ugebasis, hvilket giver et negativ indtryk. Bollingerkanalen er gået i salg på ugebasis og har været det i 3 uger. Denne uges stigning trækker op i RSI og Momentum på ugebasis. Dermed fortsætter RSI i den stigende tendens, mens Momentum arbejder på etableringen af en bund. Nærmeste modstandsniveau er ved 2100 og er også blevet testet i perioden maj-juli og i november.

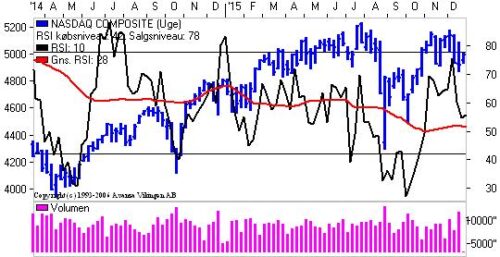

Nasdaq Composite testede niveauet 4900, som har været et støtteniveau tidligere. Signalmodellen Bollingerkanalen har etableret et salgssignal på ugebasis og ændrede første signal ved brud af niveauet 5150. Det lange glidende gennemsnit bliver testet som støttelinien og holder kursen sig over niveauet 4950, har støttelinien holdt. Stigningen i denne uge betyder, at RSI holder fast i den stigende tendens og RSI er over 55. Momentum på ugebasis er ved at etablere en bundformation efter 4 ugers fald.

Strategi: Afvent køb af amerikanske aktier.

To ordrer til SimCorp

SimCorp har i forrige uge modtaget to ordrer på deres Dimension. Den første ordre kom fra Belgiens største investment manager. KBC Asset Management forvalter aktiver for ca. EUR 205 milliarder i investeringsforeninger og unit-linked livsforsikringer og har en markedsandel for investeringsforeninger i Belgien på mere end 35 pct.

KBC Asset Management har valgt SimCorps investment management løsning, SimCorp Dimen-sion, som sin investment book of record (IBOR). Systemet vil understøtte selskabets front og middle office aktiviteter på tværs af alle aktivklasser, herunder trading, portfolio management, compliance, performance, risk og settlement.

Nummer to er det store schweiziske Swiss Life Asset Managers. Aftalen dækker udvidet brug af SimCorp Dimension på tværs af selskabets organisation i Schweiz, Frankrig og Tyskland. Den indeholder blandt andet yderligere front office funktionalitet, dashboards, eLearning og yderligere brugere.

Teknisk holder aktien fast i den stigende tendens, som har stået på siden årsskiftet, hvor aktien lå i kurs 160, og i dag er kursen i 380-400. Det giver en stigning på i alt 135 pct. Siden januar har Bollingerkanalen være i køb og de glidende gennemsnit etablerede et ”Golden Cross” i januar.

I september toppede RSI og i slutningen af august toppede Momentum. Begge modeller har været i en faldende tendens. Bollingerkanalen er i køb og den nedre støttelinie er i niveauet 350.

Den faldende tendens er en øget opsamlingsmulighed. Anbefaler køb på niveauet.