Markeder har rettet sig pænt og det danske marked er tæt på et nulafkast for i år. Man kan spørge sig selv hvad der skal trække markedet op resten af året. Vestas meddelte mandag, at de har brug for at afskedige 400 medarbejdere, hvoraf størstedelen er i Danmark og med forskellige projekter på kontorerne og for mennesker i produktionen. Aktien taber 0,6 pct. Aktien ligger fortsat i en stigende trendkanal.

ALK-Abello kunne mandag meddele, at de canadiske myndigheder havde godkendt vaccine mod træpollen. Teknisk er aktien i en stigende tendens efter aktien var en tur i niveauet 1240-1260 i slutningen af marts og i dag handles aktien i niveauet 1750-1800. Stigningen i aktiekursen betyder, at der er etableret købssignal på ugeniveauet i Bollingerkanalen og de glidende gennemsnit er blevet brudt nedefra og holder tendensen, bliver der etableret ”Golden Cross” om 2-4 uger. Der er en positiv tendens i de 3 indikationsmodeller på ugebasis og den samme tendens ses på månedsbasis. Nærmeste modstandsniveau er ved 2000 og herefter i niveauet 2195, mens nærmeste støtteniveau er ved 1650 og herefter i niveauet 1450.

Tirsdag var Tryg på banen med deres kvartalsregnskab, der viste et fald i investeringsafkastet, mens driften af forsikringsforretningen viser en positiv udvikling. Aktien har været i en stigende tendens siden slutningen af marts og nu handles den i niveauet 180. Der er fortsat salgssignal på ugebasis i Bollingerkanalen, da den øvre kanallinie ligger i niveauet 190 som en modstandslinie. Afvent udviklingen.

DFDS fremlagde ligeledes tal for 1. kvartal, som viste et mindre fald i omsætningen 1,5 pct., mens EBIT faldt med 43,1 pct. Der er oplagt 12 ud af 50 skibe, mens alle 20 ruter er fortsat i drift. På dagsniveauet er der fortsat salgssignal i Bollingerkanalen, mens de glidende gennemsnit var ved at etablere et ”Golden Cross”, men tilbagefaldet har aflyst dette. Der er etableret bundformation i de tre indikationsmodeller på ugebasis. RSI er nede i niveauet 10, hvilket indikerer, at aktien fortsat er nede i det oversolgte niveau. Anbefaler at man afventer udviklingen.

DSV har genvundet 200 kr. siden aktien var nede og teste niveauet 450 i midten af marts og nu er kursen ved 650. Der er etableret købssignal i slutningen af marts på dagsniveauet i Bollingerkanalen og samtidig etablerede de glidende gennemsnit et ”Golden Cross”. Den positive tendens i aktiekursen trækker op i de tre indikationsmodeller på ugebasis. RSI har ramt 35 på ugebasis og er fortsat nede i det oversolgte niveau.

Signalmodellerne er alle i salg på ugebasis og kursen skal over 700, før der bliver etableret et nyt købssignal. Aktien ser interessant ud på niveauet.

Regnskaber i den kommende uge: Tirsdag er der regnskab fra FLSmidth og RTX. Onsdag er der GN Store Nord, Novozymes, Ringkjøbing Landbobank, Sydbank og Ørsted. Torsdag er det BankNordik, DSV Panalpina, Danske Bank, Gabriel og Össur.

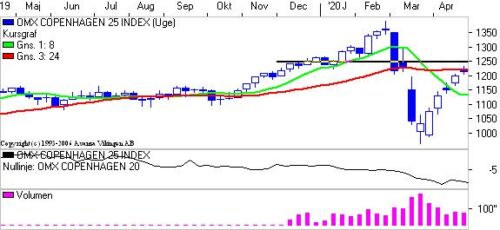

C25-indekset er stadig nede med godt 3 pct., mens C20 er oppe med et positivt afkast på godt 2 pct. På dagsniveauet har signalmodellen Bollinger været i køb siden slutningen af marts.

På ugebasis er der fortsat en stigende tendens i alle tre indikationsmodeller. RSI er fortsat under 40, hvilket indikerer, at markedet er nede i det oversolgte niveau. Modellen har endnu ikke fået rystet faldet af sig. Der er en stigende tendens i både MACD og Momentum på ugebasis. Momentum på månedsniveauet er ligeledes i en stigende tendens, hvilket giver et positivt billede af situationen i øjeblikket. Jeg afventer dog med flere aktier i den danske portefølje, da den flydt?? forholdsvist meget op.

DK Portefølje

Afkastet i Trendsporteføljen fra år til dato uden udbytter -0,7 pct. mod C25 indekset der år til dato har givet et afkast op -2,9 pct.

*Nordisk portefølje

Holder niveauet her?

Torsdagens amerikanske nøgletal viste igen en kedelig udvikling. 4.4 mio. meldte sig igen ledige. PMI-tallet faldt kraftigt og der blev solgt færre nye boliger i marts.

Amerikanske regnskaber i denne uge: Microsoft, Apple, Amazon, Facebook, Visa, Mastercard, Merck & Co., Pfizer, Pepsico, Exxon Mobil og Chervon.

S&P 500 holder fast i den stigende tendens, og på ugebasis er det korte glidende gennemsnit blevet brudt af kursudviklingen i indekset. Det lange glidende gennemsnit ligger i niveauet 3040 som en modstandslinie. De tre indikationsmodeller har alle etableret en bund for 3-4 uger siden, men RSI har tabt lidt styrke og er faldet tilbage til 35 efter at have testet 40.

Der er både ”gaps” under og over den nuværende kurs og over tid skal disse lukkes, men hvilke som skal lukkes er ikke til at sige.

Nærmeste støtteniveau er ved 2500 og herefter i niveauet 2250-2300, mens nærmeste modstandsniveau er ved 2950-3000 og herefter i niveauet 3200-3250.

Nasdaq Composite holder ligeledes fast i den stigende tendens på både dags –og ugeniveauet. Den stigende tendens betyder, at købssignalet på dagsniveauet holder i både Bollingerkanalen og de glidende gennemsnit. På ugebasis nærmer Bollingerkanalen sig et købsignal, hvis kursen bryder op over 8700, hvor den øvrekanallinie ligger for Bollingerkanalen. RSI har mistet lidt styrke og er faldet tilbage til 38 på ugebasis, mens der fortsat er en positiv tendens i både MACD og Momentum på ugebasis.

Det lange glidende gennemsnit ligger i niveauet 8600 som en modstandlinie og et brud af det vil give et positivt signal og styrke forventningerne om en opgang. Momentum stiger ligeledes på månedsbasis.

Nærmeste modstandsniveau er ved 8900 og herefter i niveauet 9300, mens der er støtte i niveauet 8100 og herefter i niveauet 7800. Der er ”gap” i niveauet 9322-9542.

Strategi: Spekulativt køb i Nasdaq, men afvent udviklingen i forhold til S&P 500.

Vandret i Japan

Det japanske indeks bevæger sig vandret i niveauet 18.000-20.000. Den vandrette formation har fået Bollingerkanalen på dagsniveauet til at gå i salg og det lange glidende gennemsnit tester lige i niveauet 19.000. På ugebasis er der salgssignal i både Bollingerkanalen og Parabolic, mens det korte glidende gennemsnit er blevet brudt nedefra, og det lange glidende gennemsnit ligger i niveauet 22.000 som en modstandslinie.

De tre indikationsmodeller har alle etableret en bundformation. RSI har ramt 35, hvilket indikerer, at markedet fortsat er i det oversolgte niveau. Nærmeste støtteniveau er ved 18.000 og herefter i niveauet 16.500. Nærmeste modstandsniveau er ved 20.500 og herefter i niveauet 22.000. Der er 2 gaps i graften i niveauet 20347-20613 og i niveauet 22950-23133.

Strategi: Afvent udviklingen.

OMX Stockholm 30 holder fast i den stigende tendens, selvom hastigheden er noget aftagende, hvilket kan ses i Momentum og RSI på ugebasis. RSI er faldet tilbage og har ramt under 30. Det korte glidende gennemsnit er blevet brudt nedefra, mens det lange glidende gennemsnit på 24 uger ligger oppe i niveauet 1700 som en modstandslinie.

Nærmeste modstandsniveau er1600 og herefter i niveauet 1650, mens nærmeste støtteniveau er ved 1400 og herefter i niveauet 1350.

Strategi: Afvent udviklingen.

Probi med nyt signal. På det svenske marked er der også sat fokus på selskaber, som er uafhængige af den nuværende krise. Chr. Hansen er et godt eksempel på en branche, som ikke bliver ramt. Aktien testede 600 tilbage i 2017 og siden har aktien været i en faldende tendens. I 2018 forsøgte aktien at bryde igennem niveauet 500, men aktiekursen blev sendt ned igen og i marts ramte kursen 140. Siden er aktien handlet op i niveauet 240. Den stigende tendens har givet købssignal på dags- og ugeniveauet. På ugebasis er de glidende gennemsnit blevet brudt nedefra og fortsætter udviklingen, bliver der etableret ”Golden Cross” i løbet af 3-5 uger.

Den stigende tendens i aktiekursen trækker op i de tre indikationsmodeller. RSI er over 50. Momentum på månedsbasis er brudt igennem det glidende gennemsnit nedefra, hvilket giver et positivt signal. Aktien ser interessant ud på niveauet. Probi har i dag aflagt regnskab, der viste fremgang i omsætningen og bundlinie. Bemærk jeg ejer selv aktier i selskabet.

Frankfurt DAX 30 ramte niveauet 8500 i midten af marts, men nu handles indekset i niveauet 10500. Kursen i indekset er brudt op over det korte glidende gennemsnit, mens det lange glidende gennemsnit ligger i niveauet 12.300. RSI er under 30 igen efter en kortvarig test af 35. Momentum er fortsat stigende på ugebasis, men man kan se, at hastigheden er aftagende. Nærmeste modstandsniveau er ved 11.000 og herefter i niveauet 12.000. Mens nærmeste støtteniveau er ved 10.000 og herefter i niveauet 9000.

Strategi: Afvent udviklingen.

Teknisk kommentar til 3 aktier

De 3 aktier er Genmab, Torm og Novozymes

Genmab holder fast i den stigende tendens på ugebasis og nu handles aktien i niveauet 1600. Aktien var kortvarigt i niveauet 1100 i midten af marts. Den stigende tendens har givet købssignal i både Bollingerkanalen og de glidende gennemsnit har etableret et ”Golden Cross” sidste dage i marts.

Den stigende tendens har trukket op i MACD, Momentum og RSI på ugebasis. RSI har ramt 50. De tre indikationsmodeller giver et positivt signal i aktien. Nærmeste modstandsniveau er ved 1700 og herefter i niveauet 1800, mens der er støtte i niveauet 1400-1450 og herefter er der støtte i niveauet 1200. Aktien ser interessant ud på niveauet.

Torm-aktien har haft et par gode dage, hvilket har trukket aktien kraftigt op. Der er etableret købssignal for 4 dage siden og kursen er gået fra 48 til 50 til niveauet 65. Købssignalerne er både på dags- og ugeniveauet. De glidende gennemsnit har på dagsniveauet etableret et ”Golden Cross” for 3 dage siden. På ugebasis er begge er de glidende gennemsnit brudt nedefra.

De tre indikationsmodeller er i en stigende tendens. RSI har kommet over 50 og er tæt på at ramme 60. Momentum er brudt igennem det glidende gennemsnit nedefra, hvilket giver et stærkt signal. Har man ikke Tank, er Torm en god mulighed. Bemærk jeg ejer selv aktier i selskabet.

Novozymes toppede i slutningen af februar i niveauet 380 og ramte 260 i midten af marts og siden er aktien kørt op til niveauet 320-340. Stigningen betyder, at der er etableret købssignal på dagsniveauet, da det korte glidende gennemsnit er brudt igennem det lange glidende gennemsnit i slutningen af marts. På ugebasis er der fortsat salgssignal i både Bollingerkanalen og Parabolic.

Bryder kursen igennem 340, så bliver der etableret købssignal i Bollingerkanalen på ugebasis. Momentum på månedsniveauet er i en opadgående tendens. Nærmeste modstandsniveau er ved 360-380 og herefter i niveauet 425. Fastholder køb på aktien og holder den i porteføljen.

Guldet fortsætter den stigende tendens

Guldet fortsætter den stigende tendens efter en mindre korrektion i sidste uge. Der er købssignal i guldet både på dags- og ugeniveauet. Det lange glidende gennemsnit ligger i niveauet 1570 som en støttelinie på ugebasis, mens det korte glidende gennemsnit ligger i niveauet 1640. Guldet ser stadig stærkt ud.

SEK/DKK: bevæger sig vandret i niveauet 68-69, hvilket stadig giver en positiv tendens i de tre indikationsmodeller på ugebasis. RSI er stadig under 50, hvilket indikerer, at den svenske krone er oversolgt og presset.

EUR/USD: har tabt pusten i forhold til sidste uge. Der er divergens mellem de tre indikationsmodeller på ugebasis. Der er brug for en svag euro, så eksporten kan komme i gang igen.

Metalmarkedet: industrimetallerne bevæger sig ligeledes overordnet vandret med en svag positiv tendens i kobber, mens bly peger lidt nedaf og den samme tendens ses i zink efter en lille optur.

Landbrugsmarkedet: De fleste afgrøder har stabiliseret sig og bevæger sig vandret i deres nuværende niveau. Det er kun fortsat ris, der stiger, mens sojamel er faldet tilbage.

Brent Spot var for første gang under 20 og man skal tilbage til 2001 for at finde prisen i det niveau. Der er etableret bundformation i de tre indikationsmodeller på ugebasis. Nærmeste støtteniveau er ved 20 og herefter 18, mens nærmeste modstand er ved 25 og herefter i niveauet 27.