Nationalbanker og økonomer har forsøgt at dæmpe uroen hos markedsdeltagerne, der er nervøse for øget inflation og stigende renter. I første omgang er det lykkedes at dæmpe uroen på de finansielle markeder og råvarepriserne falder tilbage.

Tirsdag var der fokus på Ambu og blandt de mindre aktier var der en pæn stigning til Sanistål. Ambu har taget et stort dyk i maj fra kurs 355 til 220, og man skal tilbage til årsskiftet for at finde Ambu-aktien i den nuværende kurs. Faldet har fået Bollingerkanalen til at gå i salg på dags- og ugeniveauet. Det glidende gennemsnit har etableret et ”Death Cross” på dagsniveauet og på ugebasis er de blevet brudt oppefra. De tre indikationsmodeller er alle i en faldende tendens. RSI har ramt 40. Aktien er sat på kandidatbænken.

Sanistål holder fast i den stigende tendens efter en mindre korrektion i februar og marts. På dagsniveauet har de glidende gennemsnit på dagsniveauet etableret et ”Golden Cross” og Bollingerkanalen er gået med.

Onsdag var det Pandora, der trak de positive overskrifter i markedet efter en opjustering fra Carnegie. Aktien er nu handlet over 800 for første gang siden marts 2017, hvor aktien var i en faldende tendens. Parabolic-modellen har været i køb siden maj og der er en positiv tendens i de tre indikationsmodeller på ugebasis. Momentum på månedsbasis er i en stigende tendens og er brudt igennem det glidende gennemsnit nedefra, hvilket giver et positivt billede. (Bemærk jeg ejer aktier i selskabet).

SP Group leverede onsdag et kvartalsregnskab, der viste en omsætning på 598 mio. kr. mod 546 mio. kr. i samme periode året før og bundlinien siger 53,1 mio. kr. mod 39 mio. kr. året før. Fundamental-modellen indikerer en fair værdi omkring 470, og det giver et potentiale på godt 15 pct. i forhold til den nuværende aktiekurs.

Teknisk har aktien været i en stigende tendens siden maj med et par enkelte korrektioner i blandt andet december, marts og april. De tre indikationsmodeller er alle i en stigende tendens. RSI er i 73 og MACD er over 0. Aktien ser interessant ud på niveauet.

Matas var med regnskab torsdag morgen, som viste en stærk vækst i både top og bund. Resultat for året blev 4,1 mia. kr. mod 3,6 mia. kr. året før. Resultat efter skat ramte 269 mio. kr. mod 191 mio. kr. året før. Aktien ligger i en stigende tendens, der var dog en mindre korrektion fra slutningen af januar og frem til midten af marts, hvor der ligeledes var salgssignal i Bollingerkanalen på ugebasis. Nu er der igen købssignal. Der er divergens mellem de tre indikationsmodeller på ugebasis, idet RSI og Momentum har toppet, mens MACD fortsætter den stigende tendens. Nærmeste modstandsniveau er i 115 og herefter i niveauet 130, mens der er støtte i niveauet 100 og herefter i niveauet 90-94.

I denne uge er regnskab fra German High Street Properties mandage, ellers er der ikke meget at komme efter.

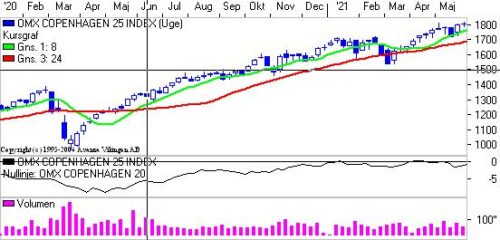

C25-indekset holder fast i den stigende tendens og der købes både på dags- og ugeniveauet i Bollingerkanalen. Det lange glidende gennemsnit ligger i niveauet 1700 på ugebasis som en støttelinie. Der er divergens mellem de tre indikationsmodeller på ugebasis, idet MACD fortsætter den stigende tendens, mens RSI og Momentum er i en faldende tendens.

Momentum på månedsbasis er ved at etablere en bundformation og er tæt på at bryde igennem det glidende gennemsnit nedefra.

Nærmeste modstandsniveau er ved 1860 og herefter i niveauet 1895, mens der er støtte i niveauet 1750 og herefter i niveauet 1600.

DK Portefølje

Afkastet i den danske portefølje år til dato er 7,8 pct., mod C25-indekset, som i år til dato har givet et afkast på 7,7 pct. Hæver stop-loss på Novo Nordisk.

Nordisk portefølje

Rottneros er på salgslisten sammen med SCA.

Fra salgssignal til købssignal

Torsdagens amerikanske nøgletal var noget blandede. Der var færre nytilmeldt ledige end ventet. Markedet havde forventet 425.000 og det blev 406.000, mens BNP-stigningen var mindre end markedet havde ventet. BNP steg med 6,4 pct. mod forventede 6,5 pct.

Amerikanske regnskaber i den kommende uge: Broadcom, Zoom Video, Lululemon Athletica, DocuSign, Slack Technologies, The Cooper Companies samt Five Below.

S&P 500 holder fast i den stigende tendens og der er igen etableret et købssignal på dagsniveauet både i Bollingerkanalen og de glidende gennemsnit er tæt på at etablere et ”Golden Cross” på dagsniveauet.

På ugebasis er der købssignal i alle modeller på ugebasis. Den positive tendens i aktiekursen trækker op de tre indikationsmodeller på ugebasis. RSI er over 80 og den seneste bund ligger højere end den foregående.

Momentum på månedsbasis er i en stigende tendens og er brudt igennem det glidende gennemsnit nedefra. Nærmeste modstandsniveau er ved 4300, mens der er støtte i niveauet 4050.

Nasdaq Composite har etableret en dobbelt top på dagsniveauet med en top i februar og en i april. De glidende gennemsnit har igen etableret et ”Golden Cross” og der er etableret et købssignal i Bollingerkanalen for 6 dage siden.

På ugebasis er der igen købssignal i Bollingerkanalen og det lange glidende gennemsnit ligger i niveauet 13.400 som en støttelinie.

Der er divergens mellem de tre indikationsmodeller på ugebasis, idet MACD og Momentum bevæger sig vandret, mens RSI er i en stigende tendens med højere bunde og toppe. RSI har ramt 65. Nærmeste modstandsniveau er ved 14.500 og herefter i niveauet 15.000, mens der er støtte i niveauet 13.000 og herefter i niveauet 12.600.

Strategi: Hold på det amerikanske marked.

Er bunden fundet i Japan?

Det japanske marked testede støtteniveauet 27.500 i midten af maj, men er nu handlet op i niveauet 28.500. Stigningen har givet købssignal på dagsniveauet i Bollingerkanalen. Det korte glidende gennemsnit er blevet brudt nedefra, men det lange glidende gennemsnit på 28 dage ligger i niveauet 28.500 som en modstandslinie.

På ugebasis er der fortsat salg i Bollingerkanalen og kursen skal over 29.500, før der bliver etableret et nyt købssignal. De glidende gennemsnit ligger side om side på ugebasis. Der er fortsat en faldende tendens i de tre indikationsmodeller. RSI har ramt niveauet 36. MACD er under 0.

Momentum er i en faldende tendens. Nærmeste støtteniveau er ved 27.500 og herefter i niveauet 26.500, mens der er modstand i niveauet 29.500 og herefter i niveauet 30.500.

Strategi: Afvent udviklingen på det japanske marked.

OMX Stockholm 30 bevæger sig fortsat vandret i niveauet 2200-2280, hvilket har givet et salgssignal i Bollingerkanalen og de glidende gennemsnit bevæger sig vandret i niveauet.

På ugebasis holder købssignalet fortsat i Bollingerkanalen og den nedre kanallinie ligger i niveauet 2219 og indekset handles i 2242, så et mindre fald kan udløse et salgssignal. Det lange glidende gennemsnit på ugebasis ligger i niveauet 2100.

Der er en faldende tendens i de tre indikationsmodeller på ugebasis. RSI har ramt 66. Momentum på månedsbasis har etableret en topformation og det glidende gennemsnit er blevet brudt oppefra. Nærmeste modstandsniveau er ved 2325 og herefter i niveauet 2395, mens der er støtte i niveauet 2200 og herefter i niveauet 2050.

Strategi: Hold på det svenske marked.

Lindab International har genoptaget den stigende tendens efter en mindre korrektion i marts og april. På dagsniveauet blev der etableret et købssignal i begyndelsen af maj.

På ugebasis er der ligeledes købssignal i både Bollingerkanalen og de glidende gennemsnit er blevet testet, men ikke brudt og dermed holder ”Golden Cross” fra juli.

Den stigende tendens giver en positiv udvikling i de tre indikationsmodeller på ugebasis. MACD er igen over 0 og RSI har ramt 68. Momentum på månedsniveauet har etableret en bund. Nærmeste modstandsniveau er ved 220 og herefter i niveauet 230, mens der er støtte i niveauet 175-180 og herefter i niveauet 150-160. Der er et ”gap” i niveauet 167,20-168,3 og i niveauet 119,8-121,4. Trods de åbne huller i grafen, så ser aktien interessant ud op niveauet.

Frankfurt DAX 30 har genetableret sit købssignal på dagsniveauet efter 2 dage i salg. De glidende gennemsnit har etableret et ”Golden Cross” for 8 dage siden.

På ugebasis har Bollingerkanalen været i køb siden oktober/november, hvor der var et kortvarigt salgssignal. De glidende gennemsnit har etableret et ”Golden Cross” ved månedsskiftet juni/juli.

Der er divergens mellem de tre indikationsmodeller på ugebasis. Momentum bevæger sig vandret på ugebasis, mens RSI er i en faldende tendens og der er etableret en dobbelt topformation. RSI er under 80.

Nærmeste modstandsniveau er fortsat 15.500 og herefter 16.000, mens der er støtte i niveauet 14.800 og herefter i niveauet 14.600.

Strategi: Hold på det tyske marked.

Teknisk kommentar til 2 aktie

De 2 aktier er NNIT og SimCorp.

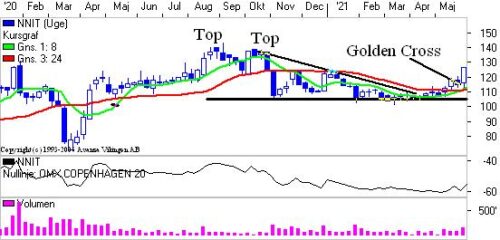

NNIT har genfundet den stigende tendens og der er etableret nye købssignaler på dagsniveauet. Bollingerkanalen er i køb på ugebasis og har været det siden midten af april. De glidende gennemsnit har etableret et ”Golden Cross” i denne uge.

Der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI er over 80 og MACD er over 0.

Den positive tendens kan ligeledes ses i Momentum på månedsbasis. Momentum-modellen er brudt igennem det glidende gennemsnit nedefra.

Nærmeste modstandsniveau er ved 140 og var et modstandsniveau i august, september og oktober og herefter er det i niveauet 155. Nærmeste støtteniveau er ved 105 og herefter i niveauet 90-95.

Aktien ser interessant ud på niveauet. (Bemærk jeg ejer selv aktie i selskabet).

Den seneste analyse af SimCorp er fra den 16. april, hvor aktien blev sat på kandidatbænken. Aktiekursen tog et dyk i midten af maj som resten af markedet, da inflationsspøgelset dukkede op og renten steg.

Aktiekursen har rettet sig og der er etableret købssignal på dagsniveauet i Bollingerkanalen og de glidende gennemsnit har etableret et ”Golden Cross” tirsdag.

På ugebasis er der ligeledes etableret et nyt købssignal i Bollingerkanalen efter modellen gik i salg en enkelt uge i maj. Holder den positive tendens, bliver der etableret et ”Golden Cross” i den glidende gennemsnit på ugebasis. Den positive tendens trækker op i de tre indikationsmodeller på ugebasis. MACD er over 0 og RSI har ramt 60. Momentum på månedsbasis er i en faldende tendens.

Nærmeste støtteniveau er ved 720 og herefter i niveauet 680, men der er modstand i niveauet 920 og herefter i niveauet 995. Aktien ser interessant ud på niveauet.

Fald i råvarepriserne

Guldet holder fast i den stigende tendens og tester nu niveauet 1900. Der er købssignal både på dags- og ugeniveauet i Bollingerkanalen. Holder tendensen, etableredes et glidende gennemsnit på ugebasis et ”Golden Cross”. RSI har ramt 90. Momentum har etableret en bundformation og stiger på månedsbasis.

SEK/DKK: bevæger sig vandret i niveauet 73,2-73,6. På dagsniveauet er der igen etableret et købssignal. De tre indikationsmodeller fortsætter den stigende tendens på ugebasis, hvilket øger muligheden for et brud af niveauet 74, som tidligere har været et modstandsniveau.

EUR/USD: Holder fast i den stigende tendens og de glidende gennemsnit på ugebasis har etableret et ”Golden Cross”. Den positive tendens trækker op i de tre indikationsmodeller på ugebasis. RSI har ramt 70. Nærmeste modstandsniveau er fortsat 1,25.

Metallermarkedet: har de seneste dage taget sig en pause i den stigende tendens.

Landbrugsmarkedet: Det er noget blandet, idet der er en stigende tendens i kaffe, sukker og orangejuice, mens bomuld og kakao bevæger sig vandret. Der har været mindre stigninger i majs, hvede og havre.

Brent Spot har genfundet den positive tendens efter en mindre korrektion i slutningen af maj er prisen igen i niveauet 68-70. De tre indikationsmodeller har alle etableret en stigende tendens på ugebasis og det samme ses i Momentum på månedsbasis. Nærmeste modstandsniveau er ved 72, mens der er støtte i niveauet 66-67.