De fleste aktier har haft det svært i denne uge, da markedsdeltagerne er nervøse for en stigende rente og en stigende inflation. Inflationen bliver skabt af højere priser på flere varer, men i denne uge har der været kraftigt prisfald i flere fødevarer og olien har sat sig, og det kan sende inflationen retur.

Mandag kom NTG Nordic Transport Group med deres kvartalsregnskab for de første 3 mdr., der viste en omsætning på 1.5 mia. kr. mod 1,3 mia. kr. sidste år og et nettoresultat på 66,6 mio. kr. mod 21,4 mio. kr. Aktien er i en stigende tendens efter en mindre korrektion i januar og februar. Alle modeller er i køb på ugebasis. Bollingerkanalen har genetableret sit købssignal i midten af marts på ugebasis efter 7 uger i salg. Der er en stigende tendens i MACD, Momentum og RSI på ugebasis. Aktien ser interessant ud på niveauet.

The Drilling Company of 1972 kunne mandag meddele, at man havde indgået endnu en aftale på 11,3 mio. dollars og samtidig meddelte de, at man havde solgt to rigger for 31 mio. dollar. Aktien har været i en stigende tendens siden november, hvor Bollingerkanalen etablerede et købssignal på ugebasis og i december etablerede de glidende gennemsnit 8 og 24 et ”Golden Cross”. De tre indikationsmodeller har fundet en bund og stiger. RSI har ramt 60 og MACD er over 0. Der er ”gap” oppe i niveauet 346,20-349,20. Momentum på månedsbasis er i en stigende tendens. Aktien ser interessant ud på niveauet. (Bemærk jeg ejer selv aktier i selskabet).

ChemoMetec opjusterede igen forventningerne til omsætningen og EBITDA for regnskabsåret 2020/21. Nu forventer ChemoMetec en omsætning på 275-278 mio. kr. mod tidligere udmeldt 263- 268 mio. kr. og en EBITDA på 130-133 mio. kr. mod tidligere forventede 120-125 mio. kr. Fundamental-modellen indikerer en fair pris på 800-830 og aktien handles i dag i niveauet 670, så der er et interessant potentiale i ChemoMetec. Aktien er i en stigende tendens siden efteråret 2019 med et bump i marts 2020 og et i 2021. Det lange glidende gennemsnit på ugebasis ligger i niveauet 590 som en støttelinie. RSI har ramt 67 og MACD er over 0. Nærmeste modstandsniveau er ved 750 og herefter i niveauet 795. Der er støtte i niveauet 610-620 og herefter i niveauet 560-570. Aktien ser interessant ud på niveauet.

Per Aarsleff Holding er i en stigende tendens og det har stået på siden maj. På dagsniveauet er der etableret salgssignal, idet Bollingerkanalen er gået i salg og de glidende gennemsnit etablerede et ”Death Cross”. På ugebasis er der fortsat købssignal. Der er ligeledes en positiv tendens i de tre indikationsmodeller på ugebasis. RSI har ramt 67 på ugebasis og MACD er over 0. Aktien ser interessant ud på niveauet.

I denne uge er der regnskab fra Skako tirsdag. Onsdag er det Firstfarms, Penneo og SP Group. Torsdag er det Bavarian Nordic, Matas og Valuer Holding. Fredag slutter af med Nilfiks og Per Aarsleff.

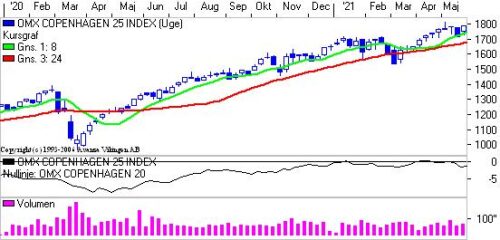

C25-indekset bevæger sig fortsat vandret i niveauet omkring 1750. Torsdagens stigning har fået Bollingerkanalen til at gå i køb igen. De glidende gennemsnit på dagsniveauet ligger side om side. Der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI har ramt 78 og MACD er over 0. Momentum på månedsbasis er fortsat i en faldende tendens, hvilket indikerer, at man skal holde lidt igen med at være fuldt investerede. Nærmeste modstandsniveau er ved 1810 og herefter i niveauet 1875, mens der er støtte i niveauet 1700 og herefter i 1650.

DK Portefølje

Afkastet i den danske portefølje år til dato er 6,3 pct., mod C25-indekset, som i år til dato har givet et afkast på 4,4 pct.

Nordisk portefølje

Har solgt Qliro og har sat Rottneros på salgslisten.

Salgssignal i Nasdaq

Torsdagens amerikanske nøgletal var noget blandede. Antallet af nytilmeldt ledige var på 444.000 og markedsdeltagerne havde forventet 450.000, mens Philadelphia fed-indekset faldt mere end ventet i maj og ramte niveauet 31,5 mod 50,2 i sidste måned.

Amerikanske regnskaber i den kommende uge: Nvidia, salesforce.com, Medtronic, Costco Wholesale Corp., Dell Technologies, Autodesk samt Snowflake.

S&P 500 har etableret et salgssignal i Bollingerkanalen på dagsniveauet for 8 dage siden og for 6 dage siden etablerede de glidende gennemsnit et ”Death Cross”.

Der er en faldende tendens på ugebasis i de tre indikationsmodeller. RSI er under 80. Momentum på månedsbasis er i en stigende tendens og er brudt igennem det glidende gennemsnit nedefra.

På ugebasis er der købssignal i alle modeller fortsat. Bollingerkanalens nedre kanallinie er i niveauet 4050 og det lange glidende gennemsnit ligger i niveauet 3950 som en støttelinie.

Nærmeste modstandsniveau er ved 4300 og der er støtte i niveauet 4000.

Nasdaq Composite på dagsniveauet har Bollingerkanalen etableret et nyt købssignal i Bollingerkanalen. Stigningen i kursen torsdag har givet et ”gap” i niveauet 13304,61-13355,71, hvilket skal lukkes over tid.

På ugebasis er der fortsat købssignal i både Bollingerkanalen og kursgrafen. Det lange glidende gennemsnit ligger i niveauet 13.400.

Divergens mellem de tre indikationsmodeller på ugebasis. MACD er i en faldende tendens, mens Momentum er stigende.

Nærmeste modstandsniveau er fortsat i ved 14.500 og herefter i niveauet 15.000, mens der er støtte i niveauet 13.000 og herefter 12.600.

Strategi: Hold på det amerikanske marked.

Salgssignal i Japan

Det japanske indeks er i salg både på dags- og ugeniveauet. På ugebasis er det 5 uger Bollingerkanalen er i salg og de glidende gennemsnit på 8 og 24 uger er blevet brudt oppefra. Der er en faldende tendens i de tre indikationsmodeller: MACD, Momentum og RSI på ugebasis. RSI har ramt 32 og MACD er under 0. Momentum på månedsbasis er i en faldende tendens, hvilket indikerer, at man skal afvente udviklingen. Nærmeste støtteniveau er ved 27.500 og herefter i niveauet 26.500.

Strategi: At afvente udviklingen i det japanske marked.

OMX Stockholm 30 har konsolideret sig i niveauet 2200-2250 siden april og det kan ses i indikationsmodellerne på ugebasis, som har været faldende siden begyndelsen af april.

På dagsniveauet har den vandrette bevægelse givet salgssignal i Bollingerkanalen og de glidende gennemsnit ligger side om side.

På ugebasis er der købssignal i Bollingerkanalen på ugebasis. Den nedre kanallinie er i niveauet 2200 som en støttelinie og bliver den brudt, går modellen i salg. Det lange glidende gennemsnit på ugebasis ligger i niveauet 2100 som en støttelinie.

Der er en faldende tendens i de tre indikationsmodeller på ugebasis. RSI har ramt niveauet 65 på ugebasis.

Momentum har på månedsbasis etableret en dobbelt to og er brudt igennem det lange glidende gennemsnit oppefra.

Strategi: Hold på det svenske marked.

Idun Industrier er et nyt selskab på den svenske børs, så der er ikke meget grafisk historik. Aktiekursen har bevæget sig vandret i niveauet 160-190. Der er etableret købssignal på dagsniveauet, mens der endnu ikke er etableret nogen signaler på ugebasis. Selskabet er med regnskab den 28/5.

Elekta har siden 2018 bevæget sig vandret i niveauet 110-130 med en afstikker til 140 i 2019 og 60 i 2020. Der er salgssignal på dags- og ugeniveauet i Bollingerkanalen. De glidende gennemsnit på dagsniveauet har etableret et ”Death Cross” i slutningen af april. Der er en faldende tendens i de tre indikationsmodeller på ugebasis. RSI er tæt på 40 og MACD er under 0.

Momentum på månedsbasis er ligeledes i en faldende tendens, hvilket indikerer, at man skal afvente udviklingen.

Nærmeste støtteniveau er ved 102 og herefter i niveauet 98. Der er et ”gap” i niveauet 91,9-95,08, mens nærmeste modstandsniveau er ved 120-122 og herefter i niveauet 135. Der er ”gap” i niveauet 140,5-142,85. Aktien tages med på kandidatbænken.

Frankfurt DAX 30 bevæger sig vandret i niveauet 15.000-15.400 og det har fået signalerne på dagsniveauet til at skifte mellem køb og salg et par gange. Bollingerkanalen er nu i salg og der er et mindre ”gap” i grafen 15266,53-15544. Den samme situation så man i begyndelsen af maj med et ”gap”, som blev lukket med en stigning.

På ugebasis er der fortsat købssignal i Bollingerkanalen og den nedre kanallinie er i niveauet 15.000 som en støttelinie. Det lange glidende gennemsnit på ugebasis ligger i niveauet 14.400. De tre indikationsmodeller er alle i en faldende og RSI har ramt 70.

Momentum på månedsbasis er brudt igennem det glidende gennemsnit nedefra, hvilket giver et positivt billede i det langsigtede perspektiv. Nærmeste modstandsniveau er fortsat 15.500 og herefter 16.000, mens der er støtte i niveauet 14.800 og herefter i niveauet14.600.

Strategi: Hold på det tyske marked.

Teknisk kommentar til 2 aktier

De 2 aktier er Genmab og Ørsted.

Genmab-aktien er år til dato faldet 4,5 pct. Men fra toppen i januar og til den nuværende kurs er faldet på 10,6 pct. På dagsniveauet har de glidende gennemsnit etableret et ”Golden Cross” i slutningen af marts. For Bollingerkanalen blev der etableret et købssignal i marts, men det er blevet testet et par gange og man skulle hen i april for at det kunne holde for alvor.

På ugebasis blev det bekræftet i slutningen af april i Bollingerkanalen, at de glidende gennemsnit er blevet brudt nedefra og holder tendensen bliver der etablert et ”Golden Cross” i løbet af 4-6 uger. De tre indikationsmodeller er i en stigende tendens. MACD er over 0 og RSI er over 80.

Momentum på månedsbasis har ligeledes fundet en bund og er tæt på at bryde igennem det lange glidende gennemsnit nedefra, hvilket vil give et positivt signal.

Nærmeste modstandsniveau er ved 2700, som var toppen i januar og herefter er der modstand i niveauet 2995, mens der er støtte i niveauet 2200-2250 og herefter i niveauet 2000-2050.

Aktien ser interessant ud på niveauet. (Bemærk jeg ejer selv aktier i selskabet).

Ørsted toppede i januar som Genmab og har siden været i en faldende tendens. Aktien testede niveauet 820-840 i midten af maj og er nu handlet op i niveauet 920. De glidende gennemsnit på 8 og 24 dage er blevet brudt nedefra og holder tendensen, bliver der etableret et ”Golden Cross” i løbet af 2-3 dage.

Der er salgssignal i Bollingerkanalen på ugebasis i Bollingerkanalen og kursen skal op i 1000, før der etableres et købssignal. Det lange glidende gennemsnit ligger i niveauet 1050 som et modstandslinie og det korte glidende gennemsnit ligger i niveauet 950 som en modstandslinie. Der er divergens mellem kursudviklingen og de tre indikationsmodeller på ugebasis. RSI fandt en bund i marts og har været i en stigende tendens siden og ramte niveauet 45. MACD fandt ligeledes en bund i marts. Momentum på månedsbasis har ligeledes etableret en bund. Aktien ser interessant ud og tages med på kandidatbænken.

Fald i råvarepriserne

Guldet fortsætter den stigende tendens og har ramt niveauet 1840. På dagsniveauet er der etableret købssignal i alle modeller. De glidende gennemsnit på dagsniveauet etablerede et ”Golden Cross” i begyndelsen af april. På ugebasis er der ligeledes etableret købssignaler i de fleste modeller. De glidende gennemsnit er ved at etablere et ”Golden Cross” på ugebasis. MACD er over 0 og RSI har ramt 88. Momentum på månedsbasis har etablerede en bundformation og stiger.

SEK/DKK: MACD er ved at etablerede en dobbelt bund op ugebasis. Der er etablerede et købssignal i Bollingerkanalen for 3 uger siden. Nærmest modstandsniveau er ved 74 og herefter i niveauet 74,5 mens der er støtte i niveauet 73 og herefter i niveauet 72,5.

EUR/USD: holder fast i den stigende tendens og kursen har passeret 1,22. De glidende gennemsnit er tæt på at etablerede et ”Golden Cross”. Nærmeste modstandsniveau er ved 1,25, som blev testet i 2018. Momentum er stigende på månedsbasis og den samme tendens ses i de tre indikationsmodeller på ugebasis. RSI har ramt 65.

Metalmarkedet: Der er en uensartet tendens blandt industrimetallerne. Zink når ny all time high i år, mens bly, nikkel og aluminium bevæger sig vandret.

Landbrugsmarkedet: Har taget et dyk i flere afgrøder i denne uge. Hårdest er det gået ud over tømmer, havre, ris og hvede, mens der har været mindre korrektion i bomuld og sukker. De faldende fødevarepriser kan sætte en dæmper på den stigende inflation.

Brent Spot holder fast i den stigende tendens, men har sat sig onsdag. På dagsniveauet er der igen etableret et salgssignal efter to dage i køb. Det lange glidende gennemsnit på 24 dage ligger i 67,75 som en støttelinie. Den manglende hastighed ses i alle de tre indikationsmodeller. MACD har ramt 2 og RSI er tæt på 40. Momentum på månedsbasis fortsætter den stigende tendens. Nærmeste modstandsniveau er ved 73 og herefter i niveauet 75, mens der er støtte i niveauet 65 og herefter i niveauet 61.