Det har været en fantastisk sommer for de danske aktier, der har klaret sig bedst siden juni. Man skal dog huske på, at det danske marked faldt meget i begyndelsen af året, hvilket har fået flere investorer til at vende tilbage til det danske marked.

Tirsdag opjusterer Mærsk forventningerne til årets resultat. Selskabet forventer nu en EBIT på 31 USD mia. mod 24 USD mia. tidligere. Teknisk toppede Mærsk i 22.000 i januar og siden har aktien været i en sivende tendens. Kursen ramte 16.000 i juni/juli og handles nu i niveauet 19.500-20.500. De glidende gennemsnit på 8 og 24 uger er blevet brudt nedefra, men der er endnu ikke etableret et Golden Cross. Bollingerkanalen er gået i køb på ugebasis og RSI har ramt 50. Aktien ser interessant ud på niveauet, men den overnormale profit må forventes at forsvinde i løbet af 2023.

Omvendt blev der taget gevinst hjem i Bavarian Nordic som faldt med 2,5 pct. RSI har ramt 90, hvilket indikerer, at aktiekursen er oppe i det overkøbte niveau. Man skal tilbage til 2004 og 2007 for at finde Bavarian Nordic i samme kursniveau. Nærmeste modstandsniveau er ved 440 og herefter i niveauet 525. Tre amerikanske stater er gået i nødberedskab grundet abekopper og det er Illinois, New York samt Californien.

Onsdag startede det med små stigninger og det holdt ved det meste af dagen. Dagens taber var de to ingrediensvirksomheder Novozymes og Chr. Hansen som var nede med omkring 2 pct, mens der var stigninger NTG Nordic Transport Group, Mærsk og GN Store Nord. GN Store Nord er halveret fra toppen i juli/august afvent udviklingen.

Blandt sidepapirerne var der godt nyt fra Aarsleff som havde indgået en aftale med Facebook om at udvide deres datacenter ved Odense. Teknisk har aktien været i en faldende tendens siden januar 2022, hvor aktien blev handlet i niveauet 320. I juli ramte aktiekursen 202 og siden er aktien steget til 225. Der er etableret et købssignal på dagsniveauet, mens der fortsat er salg på ugebasis og RSI er under 40. Aktien ser ikke interessant ud på det nuværende niveau.

Novo Nordisk var med regnskab torsdag eftermiddag, og det viste et salg på 83,2 mia. kr. mod 66,8 mia. kr. året før. Resultat efter skat blev på 27,5 mia. kr. mod 24,7 mia. kr. Fundamentalmodellen indikerer en fair pris i niveauet omkring 1100. Aktien ser interessant ud på niveauet.

Ambu nedjusterede forventningerne torsdag morgen. Ambu forventer nu en organisk vækst på mindst 5 pct., mod før mindst 13 pct. EBIT-margin nedjusterer fra mindst 5 pct. til mindst 2 pct. Ambu starter et spareprogram på 250 mio. kr. og skal dermed sig farvel til 200 medarbejdere.

Aktien har været i en faldende tendens siden april/maj, hvor aktien blev handlet i niveauet 350 og i juni blev niveauet 70 ramt. De seneste par uger har der været en svag stigning i aktien, så der er etableret købssignal i Bollingerkanalen og de glidende gennemsnit har etableret et Golden Cross i midten af juli på dagsniveauet. Efter torsdagens nedjustering indikerer fundamentalmodellen en fair værdi på aktien på 74.

Regnskaber i den kommende uge: Tirsdag er de regnskab fra Københavns Lufthavne. Onsdag er der regnskab fra Genmab, Kreditbanken, NTG Nordic Transport Group samt Vestas. Torsdag er det ALK-Abelló, ISS, Netcompany, Novozymes, Solar samt Zealand Pharma. Fredag slutter af med NNIT og SimCorp.

C25-indeks er fortsat i køb på dagsniveauet på trods af faldet i Novo Nordisk i går. Bollingerkanalen er i køb og har været det siden slutningen af juni. Det korte og lange glidende gennemsnit holder fast i det positive signal, da der blev etableret et Golden Cross i begyndelsen af juli. På ugebasis er der fortsat købssignal i Bollingerkanalen og de glidende gennemsnit har netop etableret et Golden Cross, men med faldet i går bliver de glidende gennemsnit testet som støttelinie. Nærmeste modstandsniveau er ved 1900 og herefter i niveauet 2000, mens der er støtte i niveauet 1700 og herefter i niveauet 1600.

RSI bekræfter den positive tendns, da modellen har ramt 65 og MACD er over 0. Momentum er brudt igennem det glidende gennemsnit nedefra og den faldende trendkanal ser ud til at være brudt.

DK Portefølje

Bemærk er UIE har foretaget et aktiesplit.

Nordisk portefølje

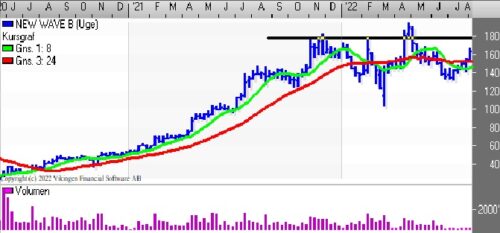

Tager New Wave med i porteføljen.

Hvor skal markedet hen?

Antallet af nytilmeldt ledige blev på 260.000 og det var hvad markedet forventede. Underskuddet på handelsbalancen blev 79,6 mia. USD mod forventede 80,0 mia. USD.

Regnskaber i den kommende uge: Walt Disney, Dominion Energy, Emerson Electric, AIG, Tyson Foods samt Barrick Gold Corp.

S&P 500 etablerede et købssignal i midten af juli og de glidende gennemsnit etablerede et Golden Cross i begyndelsen af juli.

På ugebasis er der købssignal i Bollingerkanalen og de glidende gennemsnit på 8 og 24 uger er blevet brudt nedefra. Holder tendensen, bliver der etableret et Golden Cross i løbet af 2-3 uger.

RSI er faldet tilbage til 50 efter at have testet 60 i sidste uge. MACD er under 0. Momentum er stigende og har været det siden midten af juli, hvor det glidende gennemsnit blev brudt nedefra.

Nærmest støtteniveau er ved 3900 og herefter i niveauet 3700. Mens der er modstand i niveauet 4200 og herefter i niveauet 4300.

Nasdaq Composite er i køb på dagsniveauet i Bollingerkanalen. De glidende gennemsnit har etableret et Golden Cross i begyndelse af juli.

På ugebasis er der købssignal i Bollingerkanalen og de glidende gennemsnit på 8 og 24 uger er blevet brudt nedefra og holder tendensen, bliver der etableret et Golden Cross i løbet af 2-3 uger.

Den positive tendens i aktiekursen kan ses i de tre indikationsmodeller på ugebasis. RSI er i 58 og MACD er i 0. Momentum er stigende og har været det siden begyndelsen af juli.

Nærmest støtteniveau er ved 11000 og herefter i niveauet 10500. Mens der er modstand i niveauet 13.500 og herefter i niveauet 14.500.

Strategi: Der er etableret købssignal på det amerikanske marked.

Nikkei bevæger sig vandret

Det japanske marked har bevæget sig vandret i niveauet omkring 28.000. På dagsniveauet er der køb i Bollingerkanalen og de glidende gennemsnit etablerede et Golden Cross i midten af juli.

På ugebasis er der købssignal i Bollingerkanalen på ugebasis og de glidende gennemsnit er tæt på at etablere et Golden Cross.

Den stigende tendens har trukket op i de tre indikationsmodeller på ugebasis. RSI har ramt 60 og MACD er over 0, hvilket giver et positivt billede af situationen i det japanske indeks.

Nærmeste modstandsniveau er ved 29.000 og herefter i niveauet 30.000, mens der er støtte i niveauet 26.000 og herefter i niveauet 25.000.

Strategi: Man kan supplere op med japanske investeringsforeninger og EFT´er med det nye signal.

OMX Stockholm 30 er på vej ud af den faldende tendens og der er etableret købssignal i Bollingerkanalen både på dags- og ugeniveauet.

På dagsniveauet har de glidende gennemsnit på 8 og 24 etableret et Golden Cross i midten af juli. På ugebasis er det korte glidende gennemsnit blevet brudt nedefra, mens det lange glidende gennemsnit ligger i niveauet 2030 som en modstandslinie. Den positive udvikling i indekset ses også i Momentum, RSI og MACD. RSI er ikke over 50, så signalet er ikke stærkt endnu og MACD er stadig under 0. Momentum er brudt igennem det glidende gennemsnit nedefra.

Nærmeste modstandsniveau er fortsat ved 2080-2100 og herefter i niveauet 2200, mens der er støtte i niveauet 1850 og herefter i niveauet 1800. Gap som blev påpeget i vores sidste trends er blevet lukket med de stigende kurser.

Strategi: Køb på svenske aktier.

Nyt signal i New Wave. Aktien toppede i april i niveauet 190 og har været en tur i 130 i begyndelsen af juli og handles nu i niveauet 165. Teknisk er der købssignal på dagsniveauet i Bollingerkanalen, og det blev etableret i begyndelsen af juli. De glidende gennemsnit etablerede et Golden Cross i midten af juli.

På ugebasis er der købssignal i Bollingerkanalen og de glidende gennemsnit på ugebasis er brudt nedefra. Holder tendensen, bliver der etableret et Golden Cross i løbet 2-3 uger.

Den positive tendens trækker op i Momentum, RSI og MACD. RSI har ramt 60, mens MACD er under 0.

Nærmeste modstandsniveau er ved 180 og herefter i niveauet 210, mens der er støtte i niveauet 140- 145 og herefter i niveauet 125. Aktien bliver købt til den nordiske porteføljen.

Frankfurt DAX har været i faldende siden januar og frem til juli, hvor kursen ramte 12.500 som også blev testet i marts.

På dagsniveauet er der etableret et købssignal i Bollingerkanalen i midten af juli og de glidende gennemsnit har etableret et Golden Cross.

På ugebasis er der salg i Bollingerkanalen og modellen skifter først, når kursen går over 13.600. De glidende gennemsnit på 8 og 24 uger er blevet brudt nedefra, hvilket giver et positivt billede af situationen i DAX.

RSI er under 40 og MACD er under 0. Momentum er brudt igennem det glidende gennemsnit nedefra.

Eksporten steg i juni med 4,5 pct. mod 1,6 pct. måneden før. Det er positivt for de tyske selskaber.

Strategi: Afvent udviklingen på det tyske marked.

Teknisk kommentar til 2 aktier

De 2 aktier er ISS og ALK-Abelló.

ISS har siden marts bevæget sig vandret i niveauet 110-135. På dagsniveauet etableredes et Golden Cross i midten af juli. Der er ligeledes etableret et købssignal i midten af juli i Bollingerkanalen.

På ugebasis har det korte glidende gennemsnit lige brudt igennem det lange glidende gennemsnit nedefra og er ved at etablere et Golden Cross.

Bollingerkanalen er gået i køb på ugebasis for en uge siden. Den positive udvikling i kursen kan ses i de 3 indikationsmodeller på ugebasis. RSI har ramt 58 og MACD er over 0. Momentum er ved at bryde igennem det glidende gennemsnit nedefra, hvilket er med til at bekræfte det positive signal i aktien.

Nærmeste modstandsniveau er ved 140 og herefter i niveauet 160, mens der er støtte i niveauet 110 og herefter i niveauet 100.

Der var etableret en kileformation, men den er blevet brudt med de stigende kurser. Aktien ser interessant ud på niveauet (bemærk jeg ejer aktier i selskabet).

Pandora har været i en faldende tendens fra november, hvor aktien var i kurs 960 og i denne uge blev aktien handlet i niveauet 510-540.

På dagsniveauet er der etableret et Golden Cross i midten af juli. Bollingerkanalen har ligeledes etableret et købssignal i begyndelsen af juli. Der er to åbne gaps i niveauet 479,70-484.30 og i niveauet 506,8-513,00, hvilket er under det nuværende kursniveau. Der er samtidig 2 gaps over den nuværende kursudvikling: ved niveauet 654,6-659,4 og i niveauet 907,8-909,2.

På dagsniveauet er der etableret et købssignal i midten af juli i Bollingerkanalen og de glidende gennemsnit har etableret et Golden Cross i midten af juli.

På ugebasis er der købssignal i Bollingerkanalen. Det korte glidende gennemsnit er blevet brudt nedefra, mens det lange glidende gennemsnit ligger i niveauet 560 som en modstandslinie.

Den positive udvikling i aktiekursen har trukket RSI op i 55, mens MACD fortsat er under 0. Momentum er brudt igennem det glidendende gennemsnit nedefra, hvilket bekræfter den positive tendens. Nærmeste modstandsniveau er ved 600 og herefter i niveauet 675, mens der er støtte i niveauet 450 og 400. Aktien ser interessant ud på niveauet (bemærk jeg ejer aktier i selskabet).

Pusten er gået af olieprisen

Guldet var i 1700 hen over sommeren, men er i denne uge handlet op i niveauet 1750-1800. RSI er under 40, hvilket indikerer, at guldet er oversolgt.

Metalmarkedet: Der er en uensartet tendens for industrimetallerne. Aluminium bevæger sig vandret, mens der har været en rebound i bly, kobber, nikkel og zink.

Landbrugsmarkedet: Der er ligeledes en uensartet tendens for landbrugsvarer. Der er faldende priser i raps, sukker, kakao og palmeolie. Den samme faldende tendens ser man i tømmer samt bomuld, mens de fleste øvrige råvare indenfor landbrugssektoren er steget med mellem 5 og 30 pct. på årsbasis.

Brent Spot fortsætter den sivende tendens og der er salgssignal i Bollingerkanalen både på dags- og ugeniveauet. RSI er under 20, hvilket indikerer, at aktien er oversolgt. Bliver støtteniveauet brudt, så er nærmeste støtteniveau ved 85, mens der er modstand i niveauet 110 og herefter i niveauet 120.