De seneste kinesiske nøgletal viser en stigningen inflation, da priserne på blandt andet svinekød stiger. Ser man på råvarepriserne indenfor afgrøder, er der en pæn stigende tendens, så måske begynder man at se en smule inflation.

North Media har haft et par gode dage efter selskabet har fået analysedækning af ABG Sundal Collier. Aktien er gået fra niveauet 36 til 43, hvilket har trukket op i de tre indikationsmodeller. RSI er over 60 og MACD er over 0. Signalmodellerner er i køb på ugebasis og det lange glidende ligger i niveauet 37. Momentum på månedsniveauet er i en stigende tendens og det glidende gennemsnit er brudt nedefra af Momentum-modellen. North Media er udfordret af, at forbrugerne ønsker færre reklamer i postkassen. North Media har værdipapirer for 394 mio. kr., og det bliver interessant at se, hvad de skal bruges til. Den spekulative investor samler op på niveauet. (Bemærk jeg ejer selv aktien).

DFDS køber mandag en hollandsk logistikselskab og udvider aktiviteterne i Europa. Det hollandske selskab Huisman Groups har fokus på tidskritisk fragt. Teknisk har DFDS ligget i en stigende trendkanal siden midten af oktober, hvor aktien blev handlet i niveauet 250 mod dagens kurs i 310. Der blev etableret købssignal i Bollingerkanalen i september og i Parabolic har der været købssignal siden midten af oktober. RSI er over 90 på ugebasis. Der er en positiv tendens i Momentum på månedsbasis. Nærmeste modstandsniveau er ved 320 og herefter i niveauet 340, mens nærmeste støtteniveau er ved 300 og herefter i niveauet 280. Aktien ser interessant ud på niveauet.

Torsdag var der fokus på et par af sidepapirerne som Matas, Per Aarleff Holding (se analyserne i det skrevne) samt Skako.

Matas har fået en købsanbefaling fra den svenske bank SEB. Matas-aktien har bevæget sig vandret i niveauet 50-55 siden slutningen af august og med købsanbefalingen så bliver modstandsniveauet testet igen. Der er en stigende tendens i de tre indikationsmodeller og RSI er over 75 og MACD er tæt på 0. Bollingerkanalen er gået i køb på ugebasis, mens det lange glidende gennemsnit ligger i niveauet 57 som en modstandslinie. Momentum på månedsniveauet er stigende, hvilket giver en positiv indikation for yderligere stigninger. Nærmeste modstandsniveau er 58, som var en bund i slutningen af december 2018 og herefter i niveauet 64, som var en bund i 2019. Nærmeste støtteniveau er ved 50 og herefter i niveauet 48. Aktien ser interessant ud på det nuværende niveau (bemærk jeg ejer selv aktien.)

Danske regnskaber i den kommende uge er Per Aarsleff Holding om tirsdagen og fredag er det Roblon. Per Aarsleff Holding har bevæget sig vandret siden oktober i niveauet 210-220 efter topformation i september, hvor aktien blev handlet i niveauet 240-250. Torsdag blev aktien handlet op i 222, hvilket har givet et nyt købssignal i Bollingerkanalen på ugebasis efter 10 uger i salg. Det korte glidende gennemsnit er blevet brudt nedefra, mens det lange glidende gennemsnit ligger i niveauet 225 som en modstandslinie. Den positive tendens i aktiekursen har trukket RSI op i 58 og MACD er stadig under 0. Aktien ser interessant ud på det nuværende niveau.

C25-indekset holder fast i den stigende tendens og indekset handles nu i niveauet 1233. Den positive tendens i indekset smitter af på de tre indikationsmodeller på ugebasis. RSI er over 80 på ugebasis. Det lange glidende gennemsnit ligger i niveauet 1160 som en støttelinie og den nedre støttelinie i Bollingerkanalen ligger i samme område. Næste modstandsniveau er ved 1250, mens nærmeste støtteniveau er ved 1200.

DK Portefølje

Nordisk portefølje

Kommer der en delaftale i weekenden?

Markedet forventer nogle nyheder i løbet af weekenden eller senest i starten af næste uge i forhold til handelskrigen mellem Kina og USA. De amerikanske nøgletal var noget blandede torsdag og trods det så er der en stigende tendens i indekset.

Regnskaber fra USA i den kommende uge: Nike, Micron Technology, Fedex, General Mills, Paychex, Cintas, CarMax samt Heico Corp.

S&P 500 holder fast i den stigende tendens og indekset er brudt igennem 3150 og dermed er indekset steget over 26 pct i år. Bollingerkanalen er gået i køb igen efter 3 dage i salg. På ugebasis holder markedet fast i den positive udvikling. RSI er over 90 på ugebasis og der er ligeledes en positiv tendens i Momentum og MACD. Momentum på månedsniveauet er i en faldende tendens og har været det i et par måneder. Det lange glidende gennemsnit ligger i niveauet 3000 som en støttelinie. Nærmeste modstandsniveau er 3200 og herefter i niveauet 3250, mens nærmeste støtteniveau er ved 3150 og herefter i niveauet 3100.

Nasdaq Composite er brudt igennem 8700 og indekset er på dagsniveauet er kommet i køb for 4 dage siden. Det lange glidende gennemsnit på dagsniveauet ligger i niveauet 8600. På ugebasis er der køb i alle signalmodellerne på ugebasis. Det lange glidende gennemsnit på ugebasis ligger i niveauet 8200 som en støttelinie. De tre indikationsmodeller er ikke helt i synk på ugebasis, idet MACD og RSI stiger, mens Momentum har etableret en topformation, hvilket gør, at man skal holde øje med de store datadrevne selskaber i den kommende tid.

Det nærmeste modstandsniveau er ved 8600 og herefter i niveauet 8700, mens nærmeste støtteniveau er ved 8500 og herefter i niveauet 8300.

Strategi: Hold på det amerikanske indeks.

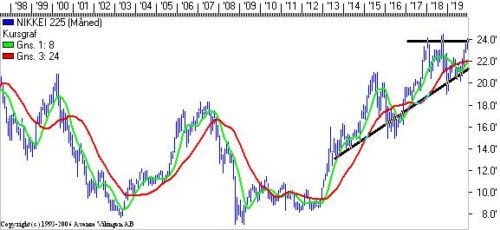

Japan holder sig oppe

Det japanske marked har bevæget sig vandret i niveauet 23.000- 23.500 frem til fredag og den vandrette formation har nu stået på siden begyndelsen af november. Den vandrette formation betyder, at de glidende gennemsnit nærmer sig kursudviklingen og et brud af det vil give et negativt billede af situationen i indekset. Bollingerkanalens nedre støttelinie er i niveauet 22.500. Der er divergens mellem de tre indikationsmodeller på ugebasis. RSI har ramt 90, mens der er en faldende tendens i Momentum på ugebasis.

Momentum er fortsat i en stigende tendens på månedsbasis. Nærmeste modstandsniveau er ved 24.000 og herefter i niveauet 24.500, mens nærmeste støtteniveau er ved 22.000 og herefter i niveauet 21.500. Fredag ramte de japanske markeder 24.000 og det er tredje gang siden 2018, hvor indekset også var deroppe.

Strategi: Afvent udviklingen.

OMX Stockholm 30 har konsolideret sig i niveauet 1700-1750. På dagsniveauet har Bollingerkanalen etableret et købssignal fra 5 dage siden. De glidende gennemsnit er tæt på at etablere et ”Golden Cross ”på dagsniveauet. På ugebasis holder købssignalet fra september i Bollingerkanalen og de glidende gennemsnit etablerer et ”Golden Cross” i oktober.

Der er divergens mellem de tre indikationsmodeller på ugebasis. RSI er stigende og har ramt niveauet 80, mens Momentum er i en faldende tendens og den samme udvikling ses i MACD. Momentum på månedsniveauet har etableret en faldende tendens, hvilket indikerer, at hastigheden er gået af den stigende tendens. Nærmeste modstandsniveau er ved 1790 og herefter i niveauet 1825, mens der er støtte i niveauet 1625 og herefter i niveauet 1600.

Strategi: Hold på det svenske marked.

Dobbelt bund i norske Kongsberg Automotive, der har været i en faldende tendens siden toppen i januar i 2018, hvor aktien blev handlet i niveauet 11,5 mod dagsniveauet på 5. Niveauet 4,7 er blevet testet i oktober og december og der er etableret købssignal på dagsniveauet.

Den positive tendens i aktiekursen kan ses i de tre indikationsmodeller, der alle er stigende. Positivt er det også, at der har været en øget omsætning i aktien. Den spekulative investor kan samle op på niveauet.

Frankfurt DAX 30 er igen over 13.000, og der er etableret et købssignal på dagsniveauet og de glidende gennemsnit er blevet brudt nedefra og holder tendensen bliver der etableret et ”Golden Cross” i løbet af 2-3 dage.

På ugebasis er der fortsat købssignal i Bollingerkanalen og det lange glidende gennemsnit ligger i niveauet 12.500 som en støttelinie. Der er divergens mellem de tre indikationsmodeller, idet RSI stiger, mens Momentum falder. Nærmeste modstandsniveau er ved 13.500 og herefter i niveauet 14.000, mens nærmeste støtteniveau er ved 12.600.

Strategi: Hold på DAX.

Teknisk kommentar til 3 aktier

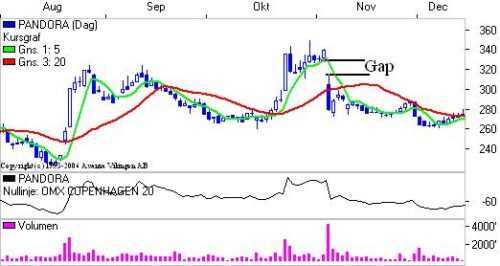

De 3 aktier er Lundbeck, Pandora og Brdr. Hartmann.

Lundbeck-aktien fandt en bund i 220 i oktober og har siden været i en stigende tendens og handles nu i niveauet 250-260. På dagsniveauet er der etableret et salgssignal i Bollingerkanalen, mens det lange glidende gennemsnit ligger i niveauet 253 som en støttelinie.

På ugebasis holder aktiekursen fast i den positive tendens. Bollingerkanalen er i køb på ugebasis og har været det siden begyndelsen af november. De glidende gennemsnit er ved at etablere et ”Golden Cross” på ugebasis. Der er en positiv tendens i de tre indikationsmodeller på ugebasis, idet MACD er over 0 og RSI er i 78. Momentum er stigende på månedsbasis, hvilket giver et positivt billede af situationen i Lundbeck-aktien. Aktien ser interessant på det nuværende niveau.

Pandora har haft et par positive dage, hvilket har fået Bollingerkanalen til at etablere et købssignal på dagsniveauet og de glidende gennemsnit er ved at etablere et ”Golden Cross” på dagsniveauet. Den svagt positive tendens kan ses i to af de tre indikationsmodeller på ugebasis. RSI er kommet over 50 og Momentum på ugebasis har stigende bund. MACD er endnu ikke vendt rundt, men er fortsat i en faldende tendens.

Bollingerkanalen og Parabolic er begge i salg på ugebasis og det lange glidende gennemsnit testes i øjeblikket som en modstandslinie.

På kort sigt kan man spekulere i at ”gappet” i niveauet 315-327,2 og der er en række ”gaps” længere oppe i graften. Nærmeste modstandsniveau er ved 300 og herefter i 350, mens nærmeste støtteniveau er ved 260 og herefter i niveauet 220. Aktien ser interessant ud på det nuværende niveau.

Den 2.december udsendte jeg en analyse på Danmarks mest oversete genbrugsaktie Brdr. Hartmann. Dengang var aktien i en svagt sivende tendens, men fandt støtte i niveauet 275 og er nu handlet op i niveauet 290 og holder fast i den stigende tendens, der er etableret med en bund i begyndelsen af oktober og en lidt højere i begyndelsen af november og igen i december.

Den positive udvikling den seneste tid har givet købssignal på ugebasis i Bollingerkanalen. Den stigende tendens i aktiekursen betyder, at der er en positiv tendens i de tre indikationsmodeller på ugebasis. RSI er tæt på 70 og MACD er næsten over 0.

Momentum på månedsniveauet er i en stigende tendens, hvilket gør, at aktien ser interessant ud på nuværende niveau. Aktien ser interessant ud på nuværende niveau.

Stærk udvikling i den svenske krone

Guldet har ikke brudt den faldende tendens, selvom kursen er steget svagt siden bunden i november.

Bollingerkanalen er i køb på dagsniveauet, mens modellen er i salg på ugebasis. Der er etableret et ”Death Cross” på ugebasis.

SEK/DKK: holder fast i den stigende tendens og har i denne uge testet niveauet 71,5. Der er købssignal i flere modeller. Den svenske krone ser stærk ud.

EUR/USD: er brudt igennem modstandsniveauet og der er køb i flere modeller. Det underbygges af Momentum på månedsbasis, der er i en stigende tendens.

Metalmarkedet: oplever en positiv udvikling i blandt andet kobber og tin, mens bly, nikkel og zink fortsat ikke har fået Momentum.

Landbrugsmarkedet: Der er fart på kaffeprisen, som stiger voldsomt og sukker er også igen begyndt at stige. Tømmer har haft et mindre tilbagefald.

Brent Spot holder fast i den stigende tendens, hvilket betyder, at der er en stigende tendens i de tre indikationsmodeller på ugebasis. I sidste uge etablerede Parabolic-modellen et købssignal og dermed har alle signalmodeller et købssignal. Momentum på månedsnivauet er i faldende tendens, så man skal holde øje med støttelinierne.